- 02:11 1404-11-24

- زمان مطالعه: 9 دقیقه

سیگنالهای ریسک و مدیریت سرمایه در ارز دیجیتال بسیار مهم هستند و به سرمایه گذاران کمک می کنند تا تصمیمات بهتری بگیرند. با این حال، سرمایه گذاری در ارزهای دیجیتال هنوز با چالش های منحصر به فردی همراه است. نوسانات غیرقابل پیش بینی قیمت، تلاطم بازار و تحولات غیرمنتظره ناشی از اخبار و شایعات می تواند تاثیرات عمیقی بر تصمیمات سرمایه گذاران بگذارد؛ بنابراین اهمیت شناسایی و مدیریت ریسک ها و اجرای استراتژی های منظم و موثر از دید هر سرمایه گذار ارز دیجیتال بیش از هر زمان دیگری اهمیت دارد. مدیریت سرمایه شامل رویکردها و تکنیک های مختلفی است که به سرمایه گذاران کمک می کند تا با تعیین اهداف خاص و شاخص های مناسب بیشترین بهره را از سرمایه گذاری خود ببرند. با توجه به تمامی این نکات، در ادامه به بررسی دقیق تر حوزه سیگنال ارز دیجیتال و روشهای مدیریت سرمایه در بازار ارز دیجیتال میپردازیم تا سرمایهگذاران بتوانند با ابزارها و استراتژی های مورد نیاز برای مقابله آشنا شوند.

مدیریت ریسک در بازار ارز دیجیتال

مدیریت ریسک در زمان نوسان گیری در ارز دیجیتال یکی از مهم ترین مهارت هایی است که هر سرمایه گذار باید بداند. به دلیل نوسانات بالا و ریسک های مرتبط، بازار ارز دیجیتال دارای چندین ویژگی است که به جلوگیری از ضررهای سنگین و افزایش سودآوری از طریق مدیریت صحیح ریسک کمک می کند. در زیر به برخی از اصول و روش های مدیریت ریسک در بازار ارز دیجیتال اشاره می کنیم.

تعیین میزان تحمل ریسک

هر سرمایه گذار ابتدا باید میزان تحمل ریسک خود را مشخص کند. این بدان معناست که به وضعیت مالی فعلی، اهداف سرمایه گذاری و اینکه چقدر سرمایه می توانید بدون ایجاد مشکل از دست بدهید، نگاه کنید.

تنوع پورتفولیو

تنوع به معنای سرمایه گذاری در انواع ارزهای دیجیتال است. این اقدام باعث کاهش ریسک های مرتبط با یک ارز خاص و کاهش تاثیر منفی نوسانات ارزی بر کل پرتفوی می شود.

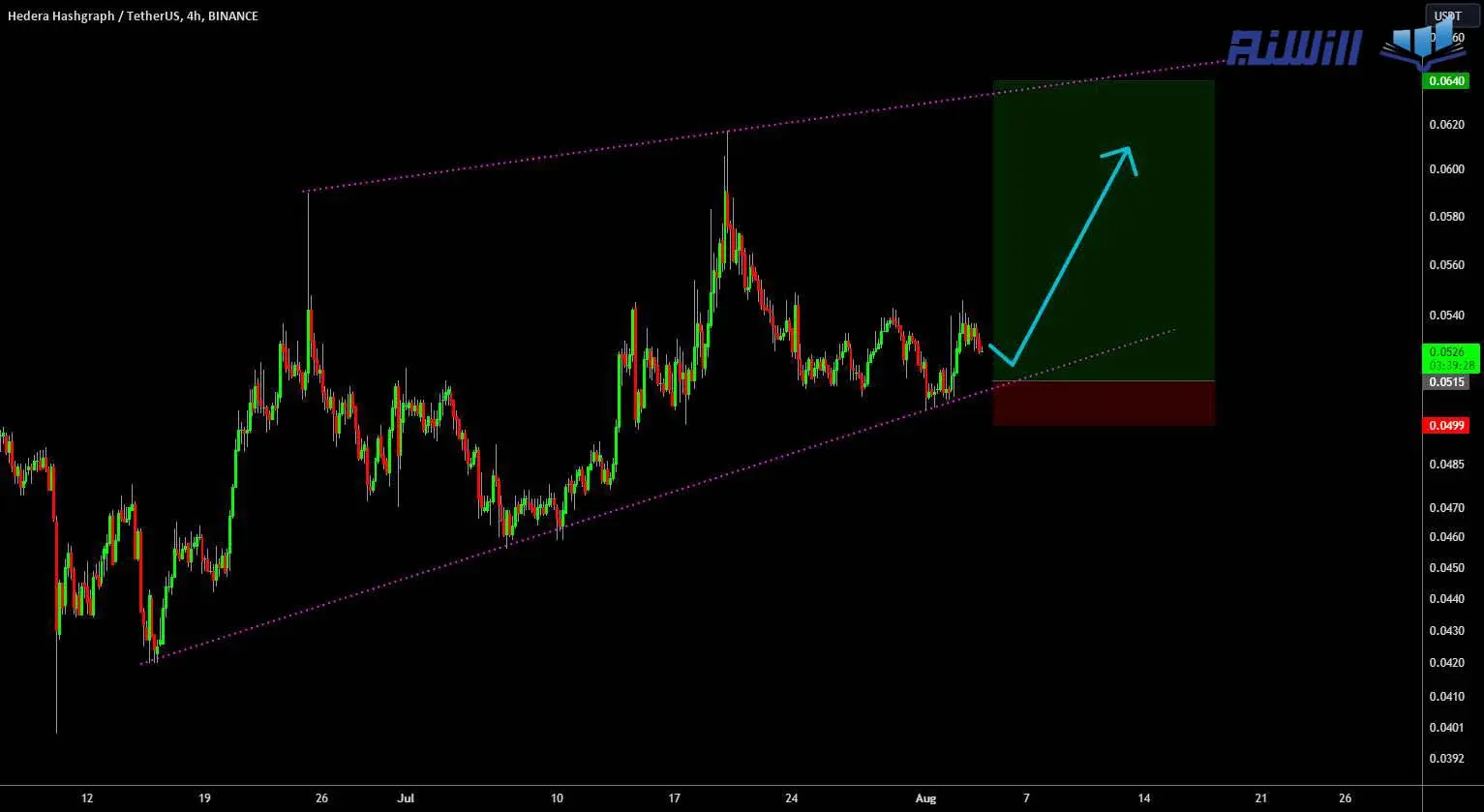

استفاده از تحلیل تکنیکال و بنیادی

تحلیل تکنیکال و بنیادی ابزاری ضروری برای پیشبینی حرکات سیگنالهای ریسک و مدیریت سرمایه در ارز دیجیتال و شناسایی نقاط ورودی و خروجی در مناسب است. این تحلیل ها تصمیمات شما را بر اساس داده ها و اطلاعات مستند می گیرند.

استراتژیهای کاهش ریسک

کاهش ریسک یکی از اصول اساسی سرمایه گذاری است که اگر به درستی به کار گرفته شود، می تواند تفاوت قابل توجهی در عملکرد پرتفوی شما ایجاد کند. کاهش ریسک سرمایه گذاری نیازمند دانش، استراتژی و انضباط است. با رعایت این اصول و استفاده از ابزارهای مناسب می توانید ریسک های خود را به حداقل برسانید و به اهداف سرمایه گذاری خود نزدیک شوید. در اینجا برخی از مهم ترین استراتژیهای کاهش ریسک آورده شده است:.

تنوع بخشی

تنوع بخشی یکی از راه های موثر برای کاهش ریسک است. این روش شامل سرمایه گذاری در گروهی از دارایی های مختلف برای کاهش ریسک متمرکز در یک سرمایه گذاری خاص است.

تحلیل و تحقیق مستمر بازار

یکی از بهترین راه ها برای شناسایی سیگنالهای ریسک و مدیریت سرمایه در ارز دیجیتال، افزایش دانش و آگاهی از بازار است. اطلاعات به روز و تجزیه و تحلیل دقیق می تواند به شما در تصمیم گیری بهتر کمک کند.

از تصمیم گیری احساسی بپرهیزید

تصمیم احساسی می تواند منجر به خطرات بیشتری شود. بازارهای مالی می توانند نوسانات بالایی را تجربه کنند که می تواند منجر به استرس و تصمیم گیری ضعیف شود.

سیگنالهای هشدار در بازار نزولی

بازار نزولی به دوره ای اطلاق می شود که در آن قیمت دارایی ها به طور مداوم کاهش می یابد. شناسایی زودهنگام این بازارها می تواند به سرمایه گذاران کمک کند تا تصمیمات بهتری بگیرند و ریسک های خود را مدیریت کنند. در اینجا برخی از نشانه های سیگنالهای هشدار در بازار نزولی آورده شده است.

کاهش حجم معاملات

یکی از نشانه های بازار نزولی کاهش حجم معاملات است. هنگامی که تعداد معاملات کاهش می یابد، ممکن است نشان دهنده این باشد که سرمایه گذاران در حال از دست دادن علاقه هستند و پول در حال خروج از بازار است.

کاهش مداوم قیمت

یکی از بارزترین نشانه های بازار نزولی، کاهش مداوم قیمت است. اگر قیمت یک دارایی به طور مداوم و بدون وقفه کاهش یابد، نشان دهنده کاهش اعتماد سرمایه گذاران به آن است.

شکستن سطوح پشتیبانی

سطوح پشتیبانی، نقاطی در نمودار قیمت هستند که معمولاً از کاهش بیشتر قیمت جلوگیری می کنند. اگر قیمت به زیر این سطوح سقوط کند، ممکن است شروع یک روند نزولی را نشان دهد.

نقش تنوع در مدیریت سرمایه

تنوع بخشی یکی از اصول اساسی مدیریت سرمایه است که به افزایش امنیت و کاهش ریسک سبد سرمایه گذاری کمک می کند. در اینجا چند نکته کلیدی در مورد نقش تنوع در مدیریت سرمایه وجود دارد.

مدیریت نوسانات

تغییرات قیمت دارایی ها در بازار باعث نوسانات می شود. با تنوع بخشیدن به سبد سرمایه گذاری، می توان اثر نوسانات یک دارایی را کاهش داد و به ثبات در بازده سرمایه گذاری دست یافت.

دسترسی به بخش ها و بازارهای مختلف

تنوع به سرمایه گذاران اجازه می دهد تا در بخش ها و بازارهای مختلف سرمایه گذاری کنند. این نه تنها می تواند خطرات را کاهش دهد، بلکه به سرمایه گذاران اجازه می دهد تا از رشد در بخش ها یا بازارهای مختلف بهره مند شوند.

کاهش ریسک از دست دادن سرمایه

در یک پرتفوی متنوع، احتمال کمتری وجود دارد که همه دارایی ها به طور همزمان متحمل زیان شوند. این امر سرمایه گذار را از شرایط بازار محافظت می کند و بنابراین ریسک از دست دادن سرمایه کاهش می یابد.

استفاده از استاپلاس و تیکپرافیت

Stoploss و Takeprofit دو ابزار مهم در مدیریت ریسک و سرمایه گذاری هستند که به سرمایه گذاران کمک می کنند تا از زیان های بزرگ جلوگیری کنند و سود را به حداکثر برسانند. در ادامه این دو مفهوم را توضیح می دهیم.

استفاده از استاپلاس

Stoploss یک دستور معاملاتی است که برای محدود کردن ضرر استفاده می شود. هنگامی که قیمت یک دارایی به یک سطح معین (قیمت توقف) رسید، این سفارش به طور خودکار اجرا می شود و دارایی فروخته می شود.

مزایای استفاده از استاپ لاس

• حفاظت از سرمایه: با تعیین سطح مشخصی از توقف ضرر، سرمایه گذار می تواند از زیان بیشتر جلوگیری کند.

• اتوماسیون تصمیم گیری: در شرایطی که بازار به سرعت حرکت می کند، Stoploss به شما اجازه می دهد تا بدون نیاز به نظارت مداوم بر بازار، ریسک ها را مدیریت کنید.

استفاده از تیکپرافیت

توقف سود یک دستور معامله است که برای بستن سود زمانی که قیمت یک دارایی به سطح معینی می رسد استفاده می شود.

مزایای استفاده از TikProfit

• قفل سود: با تعیین یک قیمت فروش مشخص، سرمایه گذار می تواند از تحرکات ناگهانی بازار که می تواند باعث کاهش قیمت ها و حفظ سود شود، جلوگیری کند.

• کاهش فشار روانی: سرمایه گذاران می توانند با تعریف TicProfit از فشار روانی ناشی از نوسانات بازار و تصمیمات فوری جلوگیری کنند.

تحلیل نوسانات بازار

نوسانات بازار به تغییرات و نوسانات قیمت دارایی ها در یک دوره زمانی اشاره دارد. تجزیه و تحلیل نوسانات بازار یک ابزار ضروری است که به سرمایه گذاران و معامله گران کمک می کند تا ریسک ها را شناسایی و مدیریت کنند و استراتژی های معاملاتی خود را بر اساس شرایط بازار تنظیم کنند. در ادامه به نکات مهم تحلیل نوسانات بازار می پردازیم.

ابزار اندازه گیری نوسانات

ابزارها و تکنیک های زیادی برای اندازه گیری نوسانات وجود دارد، از جمله:

• انحراف استاندارد: یک معیار ریاضی برای اندازهگیری پراکندگی دادهها نسبت به میانگین و به تحلیلگران کمک میکند تا نوسانات یک دارایی را تخمین بزنند.

• اندیکاتورهای فنی: مانند باندهای بولینگر، میانگین محدوده واقعی (ATR) و سایر اندیکاتورهایی که اطلاعاتی در مورد نوسانات و روند قیمت ارائه می دهند.

تجزیه و تحلیل عوامل موثر بر نوسانات

نوسانات بازار سیگنالهای ریسک و مدیریت سرمایه در ارز دیجیتال می تواند تحت تأثیر عوامل مختلفی قرار گیرد، از جمله:

• اخبار اقتصادی: انتشار داده های اقتصادی مانند تولید ناخالص داخلی (GDP)، نرخ بیکاری و آمار اشتغال. می تواند بر نوسانات تأثیر بگذارد.

• رویدادهای سیاسی: انتخابات، تحولات سیاسی و تصمیمات مهم دولت می تواند باعث نوسانات شدید شود.

• رویدادهای طبیعی: زلزله، طوفان و سایر رویدادهای طبیعی می توانند باعث نوسانات قیمت شوند.

رویکردهای محافظهکارانه در سرمایهگذاری

رویکردهای محافظه کارانه برای سرمایه گذاری به استراتژی هایی با هدف حفظ سرمایه و کاهش ریسک به جای حداکثر کردن بازده اشاره دارد. این رویکردها به سرمایه گذاران کمک می کند تا بهترین تصمیم ها را در شرایط ناپایدار اقتصادی و بازارهای بی ثبات اتخاذ کنند. در ادامه به برخی از رویکردهای محافظهکارانه در سرمایهگذاری می پردازیم.

تنوع سبد سرمایه گذاری

تنوع بخشی یکی از بهترین راه ها برای کاهش ریسک است. نگهداری دارایی های مختلف از بخش ها و طبقات مختلف سرمایه گذاری می تواند به کاهش ریسک کلی پرتفوی کمک کند.

به نقدینگی توجه کنید

سرمایه گذاری در دارایی های با نقدشوندگی بالا رویکرد محافظه کارانه دیگری است. این به سرمایه گذاران اجازه می دهد تا در صورت نیاز به راحتی دارایی های خود را بفروشند.

استفاده از دستورات توقف ضرر و برداشت سود

استفاده از دستورات توقف ضرر و دریافت سود به سرمایه گذاران این امکان را می دهد تا ریسک های خود را مدیریت کرده و از زیان های قابل توجه جلوگیری کنند. این ابزارها به ویژه در بازارهای پرنوسان مفید هستند.

تحلیل بنیادی و فنی

بسیاری از سرمایه گذاران محافظه کار از تحلیل های بنیادی و تکنیکی برای ارزیابی دقیق دارایی ها و بازارها استفاده می کنند. این تحلیل ها به شناسایی زمان مناسب برای خرید و فروش کمک می کند.

تأثیر رویدادهای جهانی بر ریسک بازار

تأثیر رویدادهای جهانی بر ریسک بازار را باید جدی بگیرید. رویدادهای جهانی می توانند اثرات قابل توجهی بر ریسک بازار مالی داشته باشند. در اینجا به برخی از این رویدادها و تأثیرات آنها اشاره می کنیم.

بحران های اقتصادی

بحران های اقتصادی، مانند رکودهای جهانی یا ورشکستگی های بزرگ، می توانند باعث کاهش شدید قیمت دارایی ها شوند. در این مواقع، سرمایه گذاران احساس ناامنی می کنند و ممکن است دارایی های خود را بفروشند و نوسانات بازار را افزایش دهند.

رویدادهای سیاسی

رویدادهای سیاسی، مانند انتخابات، جنگ یا تغییر در سیاست تجاری، می توانند تأثیر قابل توجهی بر ثبات بازار داشته باشند. به ویژه پیامدهای جنگ، تحریم ها و تغییرات قانونی می تواند ریسک سرمایه گذاری را افزایش دهد.

نوسانات قیمت نفت و کالا

تغییرات در قیمت کالاها، به ویژه نفت، می تواند بسیاری از صنایع را تحت تاثیر قرار دهد. قیمت های بالا می تواند منجر به افزایش هزینه ها و کاهش سودآوری برای مشاغل شود، در حالی که قیمت های پایین می تواند منجر به ورشکستگی و کاهش سرمایه گذاری شود.

سیگنالهای خروج از بازار

خروج از بازار یکی از تصمیمات مهم سرمایه گذاران است که می تواند به کاهش زیان و حفظ سود سرمایه گذاری کمک کند. در اینجا برخی از علائم سیگنالهای ریسک و مدیریت سرمایه در ارز دیجیتال برای خروج از بازار وجود دارد.

تغییرات در وضعیت شخصی یا مالی

اگر وضعیت مالی یا اهداف سرمایه گذاری شما تغییر کند (مانند نیاز فوری به پول یا تغییر در اهداف بازنشستگی)، این ممکن است یک دلیل منطقی باشد. برای خروج از بازار

نوسانات زیاد

اگر نوسانات بازار به طور غیرقابل کنترلی افزایش یابد، ممکن است نشانه ای از نوسانات بازار باشد. سرمایه گذاران در این شرایط ممکن است به دنبال خروج از بازار برای جلوگیری از زیان احتمالی باشند.

تغییرات در شاخص های اقتصادی

تغییرات ناگهانی در شاخصهای کلان اقتصادی، مانند نرخ بیکاری، تولید ناخالص داخلی (GDP) یا نرخ بهره، میتواند نشاندهنده تغییرات اساسی در وضعیت اقتصادی باشد که میتواند بر فروشگاه تأثیر بگذارد.

بررسی تجارب سرمایهگذاران موفق

سرمایه گذاران موفق معمولاً از استراتژی ها، الگوها و اصول خاصی پیروی می کنند که می تواند به دیگران کمک کند. در اینجا برخی از بررسی تجارب سرمایهگذاران موفق آورده شده است.

بکارگیری یک استراتژی بلند مدت

سرمایه گذاران موفقی مانند وارن بافت بر سرمایه گذاری بلند مدت تاکید دارند. آنها سعی نمی کنند از نوسانات بازار کوتاه مدت استفاده کنند، بلکه به دنبال دارایی های باکیفیت هستند که در طول زمان رشد می کنند.

تنوع سبد سرمایه گذاری

سرمایه گذاران موفق به تنوع بخشیدن به سبد سرمایه گذاری خود اعتقاد دارند. این روش باعث کاهش ریسک و بهبود عملکرد می شود. در این زمینه، آنها پرتفوی خود را بین طبقات مختلف دارایی پخش می کنند.

مدیریت ریسک در بازار ارز دیجیتال چگونه است؟

مدیریت ریسک در سیگنال ارز دیجیتال یکی از مهمترین جنبه های سرمایه گذاران و معامله گران است. با توجه به نوسانات و عدم اطمینان شدید این بازار، مدیریت صحیح ریسک می تواند به حفظ سرمایه و افزایش فرصت های سود کمک کند. در سال های اخیر، بازار ارزهای دیجیتال به یکی از جذاب ترین و پویاترین بازارهای مالی تبدیل شده است. با وجود فرصت های سرمایه گذاری زیاد و سودهای زیاد، این بازار با نوسانات شدید و ریسک های قابل توجهی نیز همراه است. بنابراین، ضروری است که سرمایه گذاران و معامله گران یک استراتژی مدیریت ریسک قوی داشته باشند. مدیریت ریسک به مجموعه ای از استراتژی ها و تکنیک های مورد استفاده برای کاهش اثرات منفی نوسانات بازار و حفظ سرمایه اشاره دارد. در این مقاله نگاهی دقیق به روش ها و ابزارهای مدیریت ریسک در بازار ارزهای دیجیتال خواهیم داشت. ادامه مطلب را در مقاله مدیریت ریسک در بازار ارز دیجیتال چگونه است، مطالعه کنید.

5 استراتژیهای کاهش ریسک در بازار ارز دیجیتال

بازار ارزهای دیجیتال یکی از پویاترین و پرنوسانترین بازارهای مالی در جهان است. اگرچه این بازار فرصتهای بسیاری برای کسب سود فراهم میکند، اما ریسکهای زیادی نیز به همراه دارد. برای موفقیت در این بازار، لازم است که استراتژیهای موثری برای کاهش ریسک در نظر گرفته شود. در این مقاله از سری مقالات سیگنال ارز دیجیتال، به بررسی 5 استراتژی موثر برای کاهش ریسک در بازار ارز دیجیتال خواهیم پرداخت. ادامه مطلب را در مقاله 5 استراتژیهای کاهش ریسک در بازار ارز دیجیتال، بخوانید.

آشنایی با سیگنالهای هشدار در بازار نزولی

بازارهای مالی همواره با نوساناتی همراه هستند که گاهی ممکن است به افت قیمتها و بازارهای نزولی منجر شوند. در چنین شرایطی، شناسایی سیگنالهای هشدار به سرمایهگذاران کمک میکند تا تصمیمات بهتری اتخاذ کنند و از ضررهای مالی جلوگیری نمایند. در این مقاله به بررسی سیگنالهای هشدار در بازار نزولی و سیگنال ارز دیجیتال میپردازیم و نکات کلیدی برای شناسایی این سیگنالها را مورد بررسی قرار میدهیم. ادامه مطلب را در مقاله آشنایی با سیگنالهای هشدار در بازار نزولی، بخوانید.

کلام آخر:

در این مقاله به بررسی سیگنالهای ریسک و مدیریت سرمایه در ارز دیجیتال پرداختیم. مدیریت ریسک در بازار ارز دیجیتال نیازمند دانش، تجربه و استراتژی های مناسب است. با رعایت این اصول می توانید ریسک سرمایه گذاری خود را به حداقل برسانید و بهره وری سرمایه گذاری خود را افزایش دهید. در نهایت، شناسایی سیگنالهای ریسک و مدیریت سرمایه در ارز دیجیتال نیازمند تحلیل دقیق، صبر و انضباط است. سرمایه گذاران با پیروی از استراتژی ها و اصول روشن می توانند ریسک های غیرضروری را کاهش داده و تصمیمات هوشمندانه تری در این بازار پر ریسک اتخاذ کنند.

نظرات کاربران در مورد سیگنالهای ریسک و مدیریت سرمایه در ارز دیجیتال