پادکست صوتی "نوسان گیری چیست و چگونه انجام میگیرد؟"

- 05:11 1404-11-24

- زمان مطالعه: 7 دقیقه

نوسان گیری چیست و چگونه انجام میگیرد؟ قبل از اینکه با فرآیند نوسان گیری در ارزهای دیجیتال آشنا شویم لازمه بدونیم که خود نوسانگر چی هست تا به درک بهتری از نوسان گیری برسیم. در این مقاله از سری مقالات سیگنال ارز دیجیتال قصد داریم درمورد نوسان گر بیشتر بدونیم و نحوه کارش رو یاد بگیریم. در ادامه با ما همراه باشید.

نوسانگر چیست؟

نوسانگر در نوسان گیری در ارزهای دیجیتال یک ابزار تحلیل تکنیکال است که باندهای بالا و پایین را بین دو مقدار شدید ایجاد می کند و سپس یک شاخص روند ایجاد می کنه که در این محدوده ها نوسان میکنه. معامله گران از اندیکاتور روند برای کشف شرایط خرید یا فروش بیش از حد کوتاه مدت استفاده می کنند. هنگامی که ارزش نوسانگر به مقدار فوق العاده نزدیک میشه، تحلیلگران فنی این اطلاعات رو به این معنا تفسیر می کنند که دارایی بیش از حد خرید شده است، و با نزدیک شدن به حد پایین تر، تکنسین ها آن دارایی را بیش از حد فروخته شده در نظر می گیرند.

نکات کلیدی درمورد نوسانگر

• نوسانگرها شاخصهای حرکتی هستند که در تحلیل تکنیکال استفاده میشوند و نوسانات آنها توسط نوار بالایی و پایینی محدود میشود.

• هنگامی که مقادیر نوسانگر به این باندها نزدیک می شوند، سیگنال های خرید بیش از حد یا فروش بیش از حد را به معامله گران ارائه می دهند.

• اسیلاتورها اغلب با اندیکاتورهای میانگین متحرک ترکیب می شوند تا سیگنال شکست یا برگشت روند را نشان دهند.

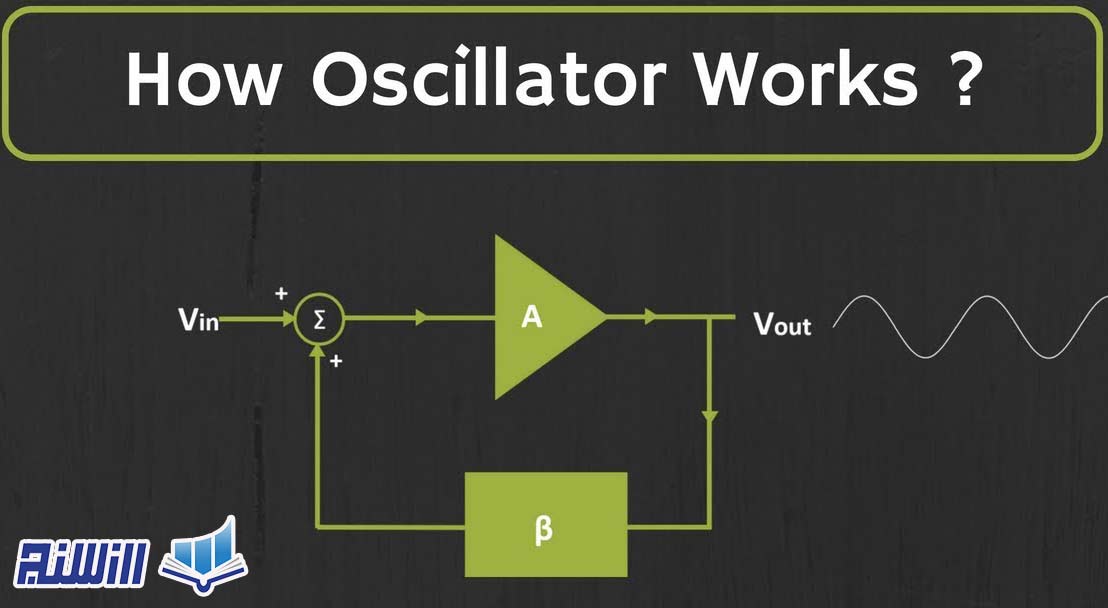

نوسانگر ها چگونه کار میکنند؟

اسیلاتورها معمولاً همراه با سایر شاخصهای تحلیل تکنیکال برای تصمیم گیری معاملات استفاده میشوند. تحلیلگران نوسانگرها رو زمانی سودمندتر می دونند که نتونند روند مشخصی رو در قیمت سهام یک شرکت به راحتی پیدا کنند، برای مثال زمانی که یک سهام به صورت افقی یا جانبی معامله می شود. رایج ترین نوسان سازها عبارتند از: نوسان ساز تصادفی، قدرت نسبی (RSI)، نرخ تغییر(ROC) و جریان پول (MFI). در تحلیل تکنیکال، سرمایهگذاران نوسانگرها رو یکی از مهمترین ابزارهای فنی برای درک میدونن، اما ابزارهای فنی دیگری نیز وجود داره که تحلیلگران آنها را برای افزایش معاملاتشان مفید میدانند، مانند مهارتهای خواندن نمودار و شاخصهای فنی. اگر سرمایه گذار از یک نوسان ساز استفاده کنه، ابتدا دو مقدار رو انتخاب می کنه. سپس با قرار دادن ابزار بین این دو، نوسانگر نوسان می کنه و یک نشانگر روند ایجاد می کنه. سپس سرمایه گذاران از شاخص روند برای خواندن شرایط فعلی بازار برای آن دارایی خاص استفاده می کنند. هنگامی که سرمایه گذار می بیند که نوسانگر به سمت ارزش بالاتر حرکت می کند، سرمایه گذار دارایی را به عنوان اضافه خرید می خواند. در سناریوی مخالف، زمانی که نوسانگر به سمت ارزش پایین تر حرکت می کند، سرمایه گذاران دارایی را بیش از حد فروخته شده در نظر می گیرند. در اینجا لازم به ذکر است که یکی از سوالات مهم در مورد نوسانگیری ارز دیجیتال این است که بهترین زمان برای نوسان گیری ارز دیجیتال چه زمانی است؟

مکانیک یک نوسانگر

در تحلیل تکنیکال، یک سرمایهگذار نوسانگرها را در مقیاس درصدی از 0 تا 100 اندازهگیری میکند، جایی که قیمت پایانی نسبت به محدوده قیمت کل برای تعداد مشخصی از میلهها در نمودار میلهای معین است. برای دستیابی به این هدف، فرد از تکنیک های مختلفی برای دستکاری و هموارسازی میانگین های متحرک متعدد استفاده می کند. هنگامی که بازار در یک محدوده خاص معامله میشه، نوسانگر از نوسانات قیمت پیروی می کنه و زمانی که از 70 تا 80 درصد محدوده قیمت کل تعیین شده فراتر میره، شرایط خرید بیش از حد را نشان می دهد که به معنای فرصت فروش است. شرایط فروش بیش از حد زمانی وجود دارد که نوسان ساز به زیر 30 تا 20 درصد برسد که به معنای فرصت خرید است. تا زمانی که قیمت اوراق بهادار اساسی در محدوده تعیین شده باقی بماند، سیگنال ها معتبر می مانند.

با این حال، هنگامی که یک شکست قیمت رخ می دهد، سیگنال ها ممکن است گمراه کننده باشند. تحلیلگران شکست قیمت را یا بازنشانی محدوده ای می دانند که بازار کناری فعلی را محدود می کند یا شروع یک روند جدید. در طول شکست قیمت، نوسانگر ممکنه برای مدت طولانی در محدوده خرید یا فروش بیش از حد باقی بمونه. تحلیلگران فنی اسیلاتورها رو برای بازارهای جانبی مناسبتر میدونن و هنگامی که همراه با یک شاخص فنی که بازار رو در یک روند یا محدوده محدوده مشخص میکنه استفاده میشن، آنها را مؤثرتر میدانند. به عنوان مثال، یک نشانگر متقاطع میانگین متحرک می تونه برای تعیین اینکه آیا یک بازار در یک روند است یا نه استفاده میشه. هنگامی که تحلیلگران تشخیص می دهند که بازار در یک روند نیست، سیگنال های یک نوسان ساز بسیار مفیدتر و موثرتر می شوند.

بهترین نوسانگرهای معاملاتی

در مقاله نوسان گیری چیست و چگونه انجام میگیرد؟ نوبت به بررسی بهترین نوسانگر های معاملاتی میرسه. هنگامی که صحبت از معاملات و تحلیل تکنیکال میشه، اندیکاتورهای نوسانگر به عنوان سنگ بنای ارزیابی یک جفت ارز یا هر طبقه دارایی دیگر در نظر گرفته میشن. همانطور که از نام آن پیداست، نوسانگرها بین دو مقدار ثابت در رابطه با قیمت واقعی دارایی در نوسان هستند و به معامله گران کمک می کنند تا حرکت جهت و همچنین قدرت یا حرکت را بسنجند.

از این رو، با استفاده از یک نشانگر نوسانگر، می تونید بفهمید که قیمت دارایی در حال افزایش یا کاهش و همچنین سرعت حرکت آن در آن جهت است. تحلیلگران بازار تعدادی از شاخص های نوسانی محبوب رو توسعه داده اند. اما، همه اندیکاتورها به یک اندازه ایجاد نمیشن و همه آنها عملکردهای متفاوتی برای ارائه سطح متنوعی از اطلاعات به معامله گران دارند. برخی از شاخصها برای تفسیر بازارهای روند توسعه داده شدهاند و برخی دیگر برای شناسایی فرصتهای معاملاتی در شرایط بازار محدود به محدوده طراحی شدهاند. دانستن اینکه از کدام اندیکاتور و تحت چه شرایطی استفاده کنید، همه تفاوت هایی را ایجاد می کند که معامله گران موفق رو از بقیه جدا می کنه. اگر میپرسید برخی از بهترین شاخصهای نوسان گر موجود کدامند و کدام یک به شما کمک میکنه تا بهترین نتایج رو داشته باشید، ادامه مطلب رو بخونید.

-

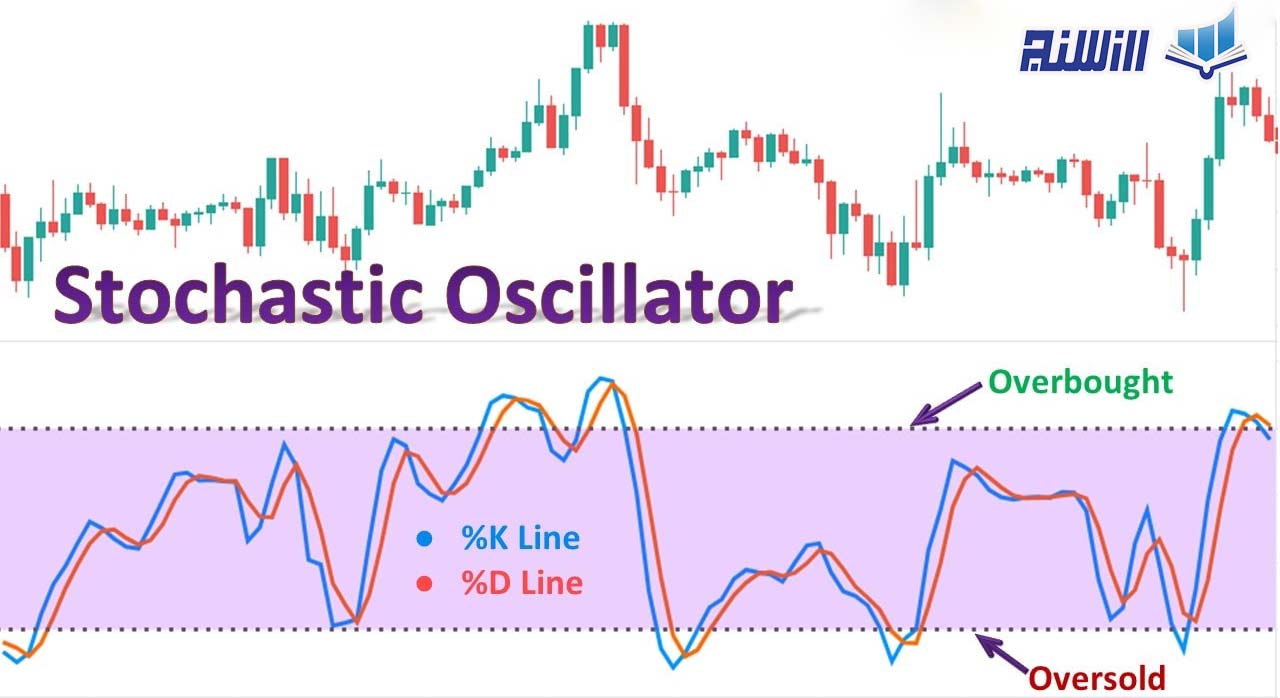

استوکاستیک

شاخص Stochastics رابطه بین قیمت بسته شدن دارایی و محدوده قیمت اون رو در یک دوره خاص اندازه گیری می کنه، زیرا قیمت بسته شدن دارایی احتمالاً در طول یک روند صعودی در انتهای بالاتر محدوده یک روز باقی می مونه. به طور مشابه، در طول یک روند نزولی نزدیک به پایین خواهد بود. با در نظر گرفتن این اصل، اندیکاتور Stochastics اندازه گیری می کنه که آیا قیمت دارایی روندی داشته باشه، شتاب رو از دست داده یا صرفاً در یک محدوده معامله میشه.

هر معامله گر باتجربه ای می تونه حرکت جهت دار بازار رو فقط با نگاه کردن به نمودار بفهمه. با این حال، اسیلاتور Stochastics تفسیر عمل قیمت رو بسیار آسان تر می کنه. Stochastics بین دو مقدار ثابت 0 و 100 در نوسان است. وقتی بالاتر از سطح 80 معامله میشه، برخی معامله گران معتقدند که نشون دهنده اینه که روند صعودی احتمالاً شتاب خودش رو از دست میده. با این حال، نگاهی به فرمول Stochastic تأیید می کنه که یک Stochastic بالا در واقع یک ادامه احتمالی رو نشون میده.

در شکل بالا، می بینیم که EURUSD در یک روند صعودی پایدار باقی مونده و به یک خط روند احترام گذاشته است. اما، از هفته دوم ژوئن 2020 تا پایان ماه، حرکت صعودی کاهش یافت و قیمت به تدریج به سمت خط روند کاهش یافت. در همان زمان، اندیکاتور Stochastics در حال نزول بود و در پایان ژوئن به 22 رسید. این یک واگرایی صعودی کامل و یک فرصت خرید به عنوان یک معامله عقب نشینی بود.

-

شاخص قدرت نسبی (RSI)

درست مانند Stochastics، شاخص قدرت نسبی بین مقادیر 0 و 100 در نوسانه. با این حال، سطح خرید و فروش بیش از حد معمولاً 70 در طول یک روند صعودی و 30 در طول یک روند نزولی تعیین میشه. علاوه بر این، روش تفسیر Stochastics تقریباً مشابه اندیکاتور Stochastics است. در حالی که هر دو Stochastics و RSI به عنوان نوسانگرهای مومنتوم در نظر گرفته میشن، RSI در طول یک بازار پرطرفدار بهترین عملکرد رو داره زیرا خوانش بالای 50 یک روند صعودی کلی رو نشون میده و بالعکس. ترفند RSI اینه که ابتدا به دنبال سطح حمایت و مقاومت بالقوه باشید و سپس فرصتهای ورود به بازار رو بیابید. برای انجام این کار، به جای تمرکز روی سطح 50، می تونیم دو خط اضافی، 40 و 60 را در پنجره RSI ترسیم کنیم.

در شکل بالا، می بینیم که GBPUSD زمانی که RSI به ترتیب به سطوح 40 و 60 رسید، پشتیبانی و مقاومت پیدا کرد. اگر نمیدونستید که سطوح حمایت و مقاومت احتمالاً کجا شکل میگیرند، تماشای عملکرد قیمت زمانی که قرائتهای RSI دارایی نزدیک به این سطوح است میتونه به شما کمک کنه تغییر جهت موجود قیمت رو تأیید کنید. با داشتن این اطلاعات، میتوانید الگوهای Candlestick یا شکستهای خط روند را تماشا کنید تا یک ورودی به بازار پیدا کنید.

-

شاخص کانال کالا (CCI)

شاخص کانال کالا ظاهر و احساسی مانند نشانگر RSI دارد. اما، فرمول ریاضی اساسی، و همچنین کاربرد کاملا متفاوت است. در حالی که RSI بین 0 تا 100 در نوسان است، CCI هیچ حد بالا یا پایینی ندارد. در عوض، این اندیکاتور در شرایط عادی بازار بین سطوح 100- تا 100+ در نوسان است. هنگامی که در این محدوده نرمال باقی میمونه، نشون دهنده عدم وجود یک روند قوی در بازار است و نشون میده که قیمت دارایی احتمالاً محدود به محدوده باقی خواهد ماند. در مقابل، قرائت بالای 100+ نشان دهنده یک روند صعودی قوی است و زمانی که از سطح 100- پایین تر میره، یک روند نزولی قوی رو نشون میده.

سادهترین راه برای یافتن فرصت های ورود به بازار با CCI، ترکیب اون با تحلیلهای فنی مبتنی بر اقدام قیمت، مانند شکستهای خط روند است. در شکل بالا، می بینید که زمانی که خوانش EURAUD CCI از سطوح 100+ و 100- بالاتر و پایین تر رفت، نشون دهنده روندهای قوی بود. در هر دو مورد، CCI در نهایت در محدوده نرمال بین 100- و 100+ حرکت کرد. با این حال، هنگامی که روندها از سر گرفته شدند و خطوط روند مربوطه را شکستند، سود قابل توجهی به همراه داشت. برای اصلاح بیشتر این استراتژی، میتونید اون رو با تجزیه و تحلیل بازه زمانی چندگانه ترکیب کنید که به شما کمک میکنه فرصتهای ورود رو خیلی زودتر شناسایی کنید.

کلام پایانی

اندیکاتورهای نوسانگر در یافتن جهت و اندازه گیری حرکت؛ حرکت جهت دار قیمت دارایی ها عالی هستش. اما استفاده از یک نوسان ساز برای یافتن ورودی های بازار حتی برای باتجربه ترین معامله گران فنی نیز بسیار تهاجمی خواهد بود. درعوض، توصیه میکنیم یکی از 5 نوسان گر برتری که در بالا در مورد آنها صحبت کردیم رو با عملکرد قیمت، اعم از شکستها یا الگوهای کندل استیک، ترکیب کنید.

نظرات کاربران در مورد نوسان گیری چیست و چگونه انجام میگیرد؟