پادکست صوتی "تاثیر تحلیل تکنیکال و فاندامنتال در نوسان گیری"

- 03:11 1404-11-23

- زمان مطالعه: 8 دقیقه

در این مقاله از سری مقالات سیگنال ارز دیجیتال به تاثیر تحلیل تکنیکال و فاندامنتال در نوسان گیری خواهیم پرداخت. یکی از سوالات متداولی که کاربران میپرسن اینه که در نوسان گیری کدام تحلیل ها کاربرد داره و هر کدوم چه تاثیری در این نوع از ترید دارن. در این مقاله به موارد زیر خواهیم پرداخت:

نواسان گیری چیست؟

تفاوت نوسان گیری با معاملات روزانه چیست؟

نوسان گیری با تحلیل فاندامنتال

نوسان گیری با تحلیل تکنیکال

مهمترین اندیکاتورها در نوسان گیری

استراتژی های نوسان گیری

اگر میخواین راجع به این موضوعات و مباحث موبوط به آموزش نوسان گیری در ارز دیجیتال بیشتر بدونین این مقاله رو تا انتها بخونین.

نوسانگیری چیست؟

تریدرها و سرمایه گذارها با رویکردهای مختلفی وارد بازارهای مالی از جمله بازار کریپتوکارنسی میشن. خیلی از کاربرها برای سرمایه گذاری بلندمدت وارد این بازار میشن و قصد کسب سود در طولانی مدت دارن، درحالیکه، تریدرهایی هم هستن که برای سودهای کوتاه مدت تر معامله میکنن. برخی هم هر دو استراتژی رو اتخاذ میکنن. انواع مختلفی از ترید بر اساس مدت زمان باز بودن پوزیشن هست که در ادامه بهشون اشاره میشه:

• معاملات پوزیشن (Position Trades) که معمولا از چند ماه تا چند سال طول میکشه.

• معاملات سوئینگ یا نوسان گیری (Swing Trades) که معمولا از چند روز تا چند هفته طول میکشه.

• معاملات روزانه (Day Trades) که معمولا در طول روز باز میمونن و تا شب بسته میشن.

• معاملات اسکالپ (Scalp Trades) که معمولا از چند ثانیه تا چند دقیقه طول میکشه.

نوسان گیری یا معاملات سوئینگ، یکی از انواع معامله است که در اون تریدر ارز دیجیتال یا هر دارایی دیگه رو میخره و برای مدت کوتاهی (معمولا بین چند روز تا چند هفته) به قصد سود نگهداری میکنه. هدف معامله گر نواسان گیر یا سوئینگ تریدر اینه که بخشی از حرکت یا نوسان بالقوه قیمت رو معامله کنه. سود حاصل از نوسان گیری شاید کمتر باشه چون تاکید تریدر در این نوع از معاملات روی روندهای کوتاه مدت تره. با این حال، سودهای کوچیک مداوم در طول زمان مجموعا میتونه بازده سالانه بالایی داشته باشه. مقاله نوسان در قیمت ارزهای دیجیتال چیست؟ هم می تونه در این زمینه برای شما مفید باشه.

تفاوت نوسان گیری با معاملات روزانه

در این قسمت از مقاله «تاثیر تحلیل تکنیکال و فاندامنتال در نوسان گیری» به تفاوت این دو میپردازیم نوسان گیری یا معاملات سوئینگ و معاملات روزانه روش های مشابهی هستند ولی در عین حال تفاوت های کلیدی دارن. مهمترین تفاوت بین این دو روش تناوب معاملات هست. هر دو این نوع از معاملات، میتونن سودآور باشن اما بستگی داره به میزان سرمایه و زمان در دسترس تریدر و بازاری که در اون ترید میکنه.

• تناوب ترید

یکی از تفاوت های نوسان گیری و معاملات روزانه مربوط میشه به تناوب معاملات. تریدر در در نوسان گیری پوزیشن هایی رو باز میکنن که ممکنه چند روز و یا چند هفته طول بکشه. در مقابل، تریدرهای روزانه در طول یک روز چند معامله باز میکنن و میبندن.

• تعداد تراکنش ها

تعداد تراکنش ها از دیگر تفاوت های نوسان گیری و معاملات روزانه هست. نوسان گیری مستلزم ترید در طول چند روز، چند هفته یا گاها چند ماهه. در نتیجه، تریدرها در نوسان گیری سود و ضررشون رو در فواصل طولانی تری انباشت میکنن. با این حال، شما میتونین در نوسان گیری (سوئینگ) تریدهای خاصی داشته باشین که در مدت خیلی کوتاهی سود یا ضرر بزرگی براتون داشته باشه.

• افق زمانی

یکی دیگه از تفاوت های نوسان گیری و معاملات روزانه مربوط میشه به افق زمانی معاملات. در نوسان گیری یا معاملات سوئینگ، تریدر معاملات رو در طول چند روز یا چند هفته انجام میده. بنابراین، هدف کسب سودهای کوتاه مدت تا میان مدت در بازار هست. اما در معاملات روزانه، افق زمانی معاملات کوتاه مدت و حداکثر چند ساعته و هدف تریدر از انجام این معاملات، کسب سودهای کم ولی با تعداد بیشتر هست.

• زمان مورد نیاز

یکی دیگه از تفاوت های نوسان گیری و معاملات روزانه زمانی هست که تریدر برای این کار اختصاص میده. هر دو این معاملات نیاز به صرف وقت دارن ولی تریدرهای روزانه به وقت خیلی بیشتری نیاز دارن. تریدرهای روزانه حداقل روزانه 2 ساعت صرفا به انجام معاملات میپردازن. با اضافه کردن وقتی که برای تحلیل های فاندامنتال نیاز هست و زمانی که برای تحلیل تکنیکال روی چارت سپری میکنن، نیاز به صرف حداقل 3 تا 4 ساعت در کامپیوتر هست.

تاثیر تحلیل تکنیکال و فاندامنتال در نوسان گیری

تریدرهای نوسان گیر با استفاده از ترکیبی از تحلیل تکنیکال و فاندامنتال سعی میکنن نوسانات قیمتی مهم رو تشخیص بدن و از ورود به بازار در زمان استراحت بازار Idle Time پیشگیری کنن. نوسان گیر ها در وسط طیفی قرار میگیرن که در یک طرفش تریدرهای روزانه و اسکالپرها هستن که تاکید بیشتری بر تحلیل تکنیکال دارن و در طرف دیگه تریدرهای پوزیشن هستن که بیشتر از تحلیل فاندامنتال برای سرمایه گذاری استفاده میکنن.

نوسان گیری با تحلیل فاندامنتال

در این قسمت از مقاله «تاثیر تحلیل تکنیکال و فاندامنتال در نوسان گیری» به این موضوع میپردازیم که نوسان گیری ارز دیجیتال با تحلیل فاندامنتال به چه شکل صورت میگیره. همونطور که اشاره شد هر دو تحلیل تکنیکال و فاندامنتال برای نوسان گیری نیاز هست و تاکید صرف بر یکی از این دو و نادیده گرفتن دیگری نتیجه مطلوبی نخواهد داشت. ایده پشت تحلیل فاندامنتال ساده است: اگر تشخیص بدین که ارزش ذاتی یک دارایی از جمله یک ارز دیجیتال از قیمت فعلی اون پایین تره، میتونین اون دارایی رو بخرین و زمانی که قیمت از ارزش واقعیش بالاتر رفت بفروشین و سودش رو ببرین.

تحلیل فاندامنتال رویکردی هست که از طریق بررسی اخبار، رویدادها و عوامل خرد اقتصادی پیرامون یک دارایی، ارزش واقعی اون رو میخواد تعیین کنه.

در نوسان گیری با تحلیل فاندامنتال، هدف تریدر اینه پروژه هایی رو شناسایی کنه که احتمال موفقیت بالایی دارن. برای مثال، یک نوسان گیر علاقه مند به اتریوم همه اخبار مربوط به این پروژه رو به طور مداوم رصد میکنه. پیشرفت اخیر اتریوم در زمینه به کارگیری نوع جدیدی از پروتکل اجماع اثبات سهام یه مثال خوبی از سیگنال فاندامنتال هست. خیلی ها اعتقاد دارن که با این بروزرسانی ارزش اتریوم و به تبع اون قیمت اتریوم افزایش پیدا میکنه.

در حالت کلی، تحلیل فاندامنتال مستلزم اینه که تریدر و یا سرمایه گذار آشنایی خیلی نزدیک تری با ساختار پروژه، نوآوری ها و اخبار حول اون داشته باشه. هر چقدر تریدر و یا سرمایه گذار دانش بیشتری در رابطه با یه ارز دیجیتال داشته باشه، به احتمال بیشتری قادر خواهد بود نوسانات آینده رو پیش بینی کنه. در نوسان گیری با تحلیل فاندامنتال بررسی معیارهای زیر میتونه بهتون کمک کنه.

• بازار هدف

یکی از معیارهایی که در نوسان گیری ارز دیجیتال با تحلیل فاندامنتال باید مورد بررسی قرار بدین بازار هدف پروژه Target Market هست. هر محصولی بازار هدفی داره و شما باید در بررسی پروژه اندازه بازار پروژه رو در در نظر بگیرین. بازار بزرگتر لزوما معیار خوبی نیست، چرا که ممکنه با راه حل های گوناگون اشباع شده باشه که این موضوع احتمال پذیرش پروژه رو کاهش میده.

• رقبای پروژه

رقبای پروژه Competitors رو هم باید در نوسان گیری ارز دیجیتال با تحلیل فاندامنتال بررسی کنین. با بررسی رقبای پروژه میتونین تاثیرگذاری یه پروژه رمزارز رو بسنجین. برای این معیار میتونین این به این سوالات جواب بدین:

چه تعداد رقیب در بازار برای این پروژه وجود داره؟ نقاط قوت و ضعف پروژه در مقایسه با رقباش چیه؟ پروژه چه ویژگی های منحصر به فردی در نسبت با رقباش داره؟

و سوالات دیگه ای که میتونه بهتون در سنجش مقبولیت پروژه در بازار کمک کنه.

• تیم پروژه

یکی دیگه از معیارهایی که باید در نوسان گیری ارز دیجیتال با تحلیل فاندامنتال در نظر بگیرین تیم پشت پروژه هست. محصولات موفق تیم های قوی پشتشون دارن. برای بررسی تیم مدیریت و توسعه پروژه میتونین به این سوالات دقت کنین:

این تیم از چه کسایی تشکیل شدن؟ چه سوابقی دارن؟ آیا تخصص کافی دارن؟ آیا تجربه کافی دارن؟

• نقشه راه

نقشه راه Roadmap رو هم باید در نوسان گیری ارز دیجیتال با تحلیل فاندامنتال مورد بررسی قرار بدین. پروژه های کریپتو معمولا نقشه راه توسعه آتی پروژه رو ارائه و منتشر میکنن. این نقشه راه شامل برنامه های آینده برای توسعه پروژه میشه. این برنامه ها چقدر عملی و یا جاه طلبانه هستن؟

• عملکرد گذشته پروژه

همونطور که با بررسی نقشه راه درکی از آینده پروژه کسب میکنین، بهتره عملکرد گذشته پروژه رو هم رصد کنین، چرا که یکی از معیارهای نوسان گیری ارز دیجیتال با تحلیل فاندامنتال هست.

آیا توسعه پروژه بر اساس نقشه راه بوده؟ چقدر تونستن به برنامه هاشون در گذشته جامه عمل بپوشونن

نوسان گیری با تحلیل تکنیکال

تحلیل های تکنیکال روی سیگنال های مربوط به قیمت دارایی تمرکز میکنن. به عبارت دیگه، در این نوع از تحلیل، کاری با ساختار پروژه، مدیریت اون و عوامل خرد یا کلان اقتصادی ندارین. تحلیل تکنیکال مستلزم رصد نمودار و اندیکاتورهاست که سرنخ هایی رو در مورد جهت حرکت قیمت میده. با اینکه، تریدر نوسان گیر از ترکیبی از تحلیل تکنیکال و بنیادین استفاده میکنه، ولی اکثرا تمرکز زیادی روی نوسان گیری با تحلیل تکنیکال دارن. توصیه میکنیم مقاله مهارت های لازم برای نوسان گیری در ارزهای دیجیتال رو هم مطالعه کنین.

بهترین اندیکاتورهای تکنیکال برای نوسان گیری

در این قسمت از مقاله به چند مورد از بهترین اندیکاتورهای تکنیکال برای نوسان گیری اشاره میشه:

• میانگین متحرک

یکی از شناخته شده ترین و بهترین اندیکاتورهای تکنیکال برای نوسان گیری میانیگن های متحرک هست. میانگین متحرک Moving Average، قیمت یک دارایی رو در یه دوره مشخص بررسی میکنه تا میانگین قیمت اون رو در طول زمان نشون بده. میانگین متحرک MA بر روی نمودار، یا یک خط نمایش داده میشه و تغییرات قیمت رو نه با نوسانات لحظه ای بلکه با حرکات ملایم تر به تصویر میکشه. متداول ترین مووینگ اوریج ها، میانگین های متحرک 200، 100 ،50 و 20 هستند. میانگین متحرک 200 میانگین قیمت بسته شدن 200 کندل آخر رو نشون میده. از ترکیب میانگین های متحرک مختلف اغلب میشه نوسانات قریب الوقوع رو پیش بینی کرد. برای مثال، اگر MA های 50 روزه و 200 روزه بیت کوین به صورت پیوسته و نزدیک به هم صعود کردن ولی ناگهان میانگین متحرک 50 روزه ریزش و میانگین متحرک 200 روزه رو به پایین قطع کرد، نقطه تلاقی این دو میانگین متحرک رو میشه به عنوان سیگنال در نظر گرفت. در حالت کلی هرگاه میانگین متحرک کوتاه مدت تر میانگین متحرک بلندمدت تر رو به پایین قطع کرد، نشونه نزولی هست و اگه به بالا قطع کرد نشونه صعودیه.

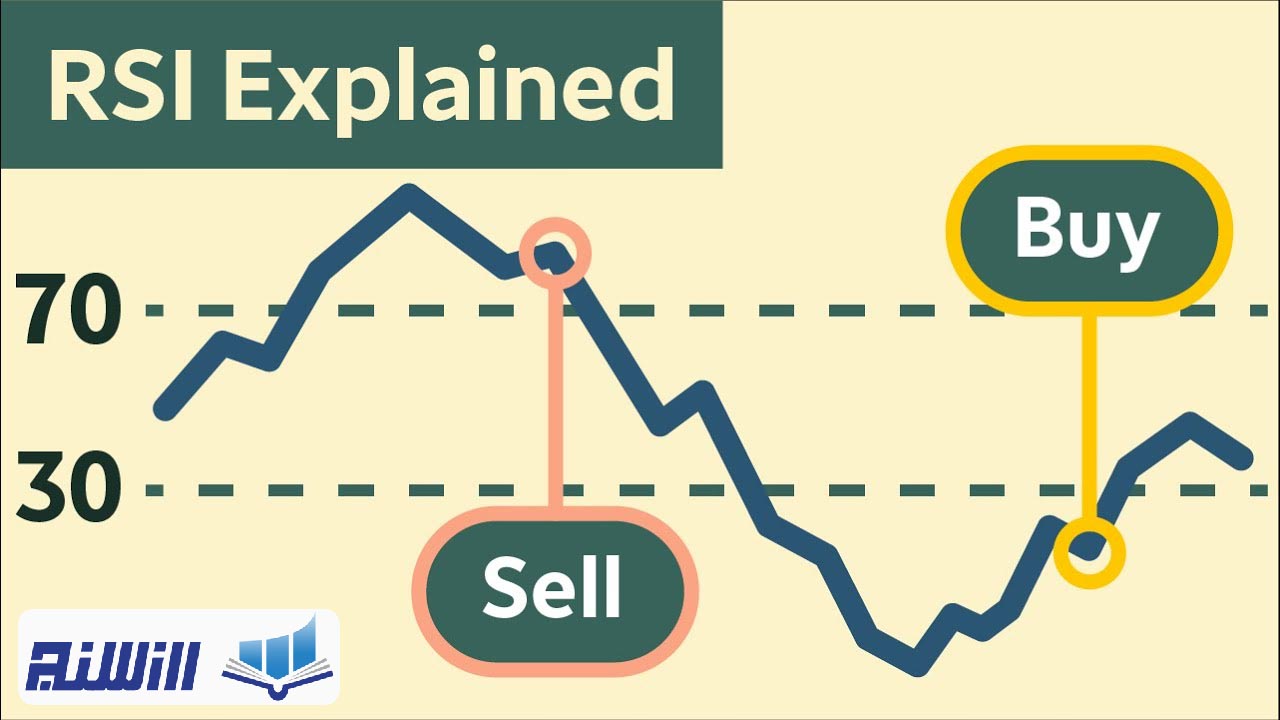

• RSI

یکی دیگه از بهترین اندیکاتورهای تکنیکال برای نوسان گیری RSI هست. شاخص قدرت نسبی Relative Strength Index یا RSI جزو گروه اسیلاتورها محسوب میشه و کاربرد فراوانی داره. این شاخص نشون میده چه زمانی بازار در وضعیت اشباع خرید Overbought و چه زمانی در وضعیت اشباع فروش Oversold قرار داره. وقتی بازار در وضعیت اشباع خرید یا فروش قرار داره یعنی یه دارایی بیش از حد خریداری یا فروخته شده و انتظار میره هیجانات بازار آرام بگیره و قیمت در جهت مخالف حرکت کنه. RSI مقادیری بین صفر تا صد داره، مقادیر بالای 70 منطقه اشباع خرید، و مقادیر پایین تر از 30، منطقه اشباع فروش هست. یکی دیگه از کاربردهای RSI، واگرایی هاست. به این صورت که اگه قیمت کف پایین تر ایجاد کنه ولی نمودار RSI کف بالاتر ایجاد کنه، سیگنال صعودی هست. اگه قیمت قله بالاتر و RSI قله پایین تر تشکیل بده انتظار میره قیمت اصلاح داشته باشه.

• اندیکاتور حجم

یکی دیگه از بهترین اندیکاتورهای تکنیکال برای نوسان گیری حجم معاملات Trading Volume هست. این اندیکاتور به صورت پیش فرض در پایین نمودار قیمت قابل مشاهده هست و نشون میده که یک روند چقدر قدرتمند هست. هر چقدر حجم معاملات بیشتر باشه روند قدرت بیشتری داره. حجم معاملات مخصوصا برای تایید شکست ها کاربرد زیادی داره. هرگاه قیمت از یک سطح مقاومت بالاتر یا از سطح حمایت پایین تر رفت، اگه همراه با حجم بالا باشه روند جدید قدرت بیشتری خواهد داشت.

جمع بندی و نتیجه گیری

در این مقاله به تاثیر تحلیل تکنیکال و فاندامنتال در نوسان گیری پرداختیم. در قسمت اول مطلب به تعریف نوسان گیری و تفاوت اون با ترید روزانه اشاره کردیم. در قسمت بعدی نوسان گیری با تحلیل تکنیکال و فاندامنتال رو توضیح دادیم. همچنین، معیارهای لازم برای نوسان گیری با تحلیل فاندامنتال رو برشمردیم. در ادامه بهترین اندیکاتورهای تکنیکال برای نوسان گیری رو آوردیم و درنهایت استراتژی های نوسان گیری رو عنوان کردیم.

نظرات کاربران در مورد تاثیر تحلیل تکنیکال و فاندامنتال در نوسان گیری