پادکست صوتی "قوانین مالیات ارز دیجیتال در ایران"

- 05:11 1404-11-24

- زمان مطالعه: 9 دقیقه

سلام و عرض ادب داریم خدمت شما دوستان عزیز و گرانقدر، در خدمت شما هستیم با یک مقاله بسیار مهم با موضوع قوانین مالیات ارز دیجیتال در ایران، در این مقاله قصد داریم اطلاع جامع و کاملی رو در رابطه با کلیات مالیات بر ارز دیجیتال در اختیارتون قرار بدیم. همانطور که میدونین، افراد زیادی به دنیای ارزهای دیجیتالی قدم گذاشتن و در این مسیر سرمایه گذاری می کنن به طوری که روزانه تعداد بسیار زیادی از این ارزها خرید و فروش می شن. امروزه در بسیاری از کشورهای پیشرفته، مبادلات ارز دیجیتال به عنوان یک رویداد مالیاتی محسوب شده و مشمول قوانین مالیاتی درآمد و سود می شه. در ضمن عرضه ارز دیجیتال در رابطه با تراکنش های شخصی، شامل مالیات بر درآمد هست. در قوانین مالیات ارز دیجیتال در ایران، می تونیم به شمول مالیات، بر مراکز استخراج ارز دیجیتال به عنوان یک واحد تولیدی صنعتی اشاره کنیم. برای محاسبه مالیات نیز باید مطابق با قانون 131 مالیات اقدام کنیم که برای پرداخت آن نیز می تونیم از درگاه عملیات الکترونیک مالیاتی و از بخش پرداخت الکترونیک مالیات استفاده کنیم. لطفا با ادامه این سری مقالات آموزش ارز دیجیتال با ما همراه باشین

مالیات ارز دیجیتال چیست؟

در این قسمت از مقاله، قوانین مالیات ارز دیجیتال در ایران، قصد داریم در ابتدا شما رو با مفهوم مالیات ارز دیجیتال چیست؟ اشنا کنیم. خالی از لطف نیست بدونین که، یکی از انواع مالیات ها، مالیات ارز دیجیتال هست که به فروش ارز های دیجیتال و همچنین، معاملاتی که با ارز های دیجیتال، در بازار مجازی کریپتوکارنسی صورت می گیره، تعلق داره و بر این اساس، سود و زیان این گونه معاملات، میزان مالیات ارز دیجیتال، محاسبه می شه. به عبارت دیگه، منظور از مالیات ارز دیجیتال، مالیاتی هست که از معامله کنندگان در بازار رمزارزها دریافت می شه. خالی از لطف نیست بدونین که، پیش از سال 2017 میلادی، ارز های دیجیتال، در بسیاری از کشور ها، در سراسر جهان، به صورت قانونی شناخته نشده بود. بنابراین مشمول قوانین مالیاتی نیز نبودن. اما، پس از پیشرفت در حوزه ارز های دیجیتال و انجام مبادلات ارزی گسترده، در سال های اخیر، رمز ارز های مورد معامله، نظیر بیت کوین، در کشور های مختلف، مشمول قوانین مالیاتی شناخته شدن. و ضمنا با توجه به این که، معامله کنندگان بازار ارز های دیجیتال، با افزایش قابل توجه ارزش رمز ارز ها، به درآمد ها و سود های بعضا کلانی از فعالیت در این بازار به دست اوردن، لازمه تا این گروه از افراد نیز همانند سایر افراد جامعه، برای پرداخت مالیات درآمد خود، از طریق درگاه عملیات الکترونیک مالیاتی، اقدام کنن در غیر این صورت، مشمول پرداخت جریمه های سنگین مالیاتی می شن.

دوره پیشنهادی: آموزش صفر تا صد تحلیل فاندامنتال

پس میتونیم بگیم که، ارزهای دیجیتال هم مشمول مالیات می شن ولی این مشمولیت بستگی به درآمد یا سود و زمان نگهداری ارزهای دیجیتال در کیف پول شما داره و همچنین کشوری که در آن زندگی می کنین. در واقع در هریک از کشور ها، قوانین مالیاتی ارز دیجیتال، متفاوته. مثالا؛ در کشور چین، موسسات مالی که دولتی هستن امکان تراکنش های کریپتو را ندارن، با وجود اینکه چین یک کشور توسعه یافته هست. اما در همین کشور نگهداری ارزهای مجازی توسط هر فرد و یا ماینینگ یا استخراج ارزهای دیجیتال کاملا قانونیست. در کشور ایران، در این نوع از مالیات، افراد مشمول، موظف میشن با توجه به میزان درآمد حقیقی و واقعی خود و همچنین، فعالیت های اقتصادی خود، در بازار ارز های دیجیتال، مالیات بر درآمد خود را پرداخت کنن. همچنین، استخراج ارز دیجیتال نیز، مشمول مالیات ارز دیجیتال می شه.

قوانین مالیات ارز دیجیتال در کشور های مختلف

نوبت به این رسیده تا در این قسمت از مقاله، به صورت خلاصه سری بزنیم به وضعیت، قوانین مالیات ارز دیجیتال در کشور های مختلف، پس با ما همراه باشین. می تونیم بگیم که، تقریبا در اکثر کشورهایی که رونق استفاده از رمزارزها شکل گرفته، ورود ساز و کار مالیات بر درآمد و یا استفاده از رمزارزها نیز انجام شده. در گذشته هیچ بحث مالیاتی بر رمزارزها مطرح نبود، ولی به مرور زمان و گسترش استفاده از رمزارزها رد پای مالیات بر درآمد شکل گرفت که امر طبیعی و مشخصی هست.

مقاله پیشنهادی: تاثیر افراد مشهور بر قیمت ارز های دیجیتال

در تمام کشور های دنیا، اخذ مالیات از سامانه های تبادلات رمزارز با توجه به حجم بالای معاملات در آن ها، کشورها رو به فکر وا داشت تا هر چه سریعتر ساز و کار مالیاتی را تهیه کنن. در حال حاضر اکثر کشورهایی که رمزارزها را به رسمیت شناختن، آن را نوعی دارایی فرض کرده و از آن مالیات اخذ می کنن و لازمه بدونین که، پرداخت مالیات رمزارزها از طریق همان پول رایج کشورها انجام می گیره، ولی درصد و میزان اخذ آن در کشورها متفاوت هست برای مثال در انگلستان؛ مبادله ارزهای رمزپایه شامل مالیات بر سود یا مالیات بر عواید سرمایه می شه. اگر مبادله در دسته مالیات سود قرار بگیره، معامله گر بایستی، بین 0 تا 40 درصد کل سود خود را مالیات بپردازه. اما اگر در دسته مالیات عواید سرمایه قرار بگیره، بین 10 تا 28 درصد از کل مقداری که مشمول مالیات هست، مالیات اخذ می شه.

ولی در کشوری مثل پرتغال؛ قوانین این کشور در حوزه ارزهای رمزپایه به روشنی بیان شده که، به این ارزها هیچ مالیاتی تعلق نمی گیره. با این وجود، اگر کسب و کارها در ازای کالا یا خدماتشون، ارزهای رمزپایه رو قبول کنن در این صورت باید، مالیات بر درآمد یا مالیات ارزش افزوده بپردازن. در نیوزیلند ارزهای رمزپایه به عنوان دارایی دسته بندی می شن، بنابراین مالیات 15 درصدی به آن ها تعلق می گیره. و در آلمان ارزهای رمزپایه را به عنوان دارایی های خصوصی می شناسن، بنابراین تراکنش های ارزهای رمزپایه تنها در زمانی مشمول مالیات می شن که مجموع آن ها بیشتر از 600 یورو باشه. و در ضمن ارزهای رمزپایه که بیش از 12 ماه نگهداری بشن نیز مشمول مالیات نیستن.

اما در قوانین مالیاتی کشور ایران چطور؟ در کشور جمهوری اسلامی ایران، بر اساس اعلام سازمان امور مالیاتی، معامله گران رمز ارز ها، با توجه به درآمدی که در طی انجام معاملات خود، در بازار رمز ارز ها دارن، مشمول پرداخت مالیات می شن. ناگفته نمونه که، سازمان امور مالياتی کشورمون به عنوان مجری این قانون مانند نهادهای مشابه در کشورهای دیگر می تونه نحوه اعمال قانون در این زمينه را به مردم آموزش بده. در مبحث بعدی در این مورد بیشتر صحبت خواهیم کرد.

قوانین مالیات ارز دیجیتال در ایران

ما قصد داریم در این قسمت از مقاله، به صورت کامل و عمیق به بررسی قوانین مالیات ارز دیجیتال در ایران بپردازیم. بهتره بدونین که، درآمد معامله گران ارز دیجیتال، همانند دیگر مشاغل مشمول مالیات های مستقیم می شه. این مالیات، مطابق با قانون 93 و 94 (قانون مالیات بر درآمد) و مواد 119 و 131 (مالیات درآمد اتفاقی) هست. بر این اساس هر یک از سرمایه گذاران می تونن یک اظهارنامه مالیاتی برای درآمد و سود بدست آمده از معاملات ارزهای دیجیتالی داشته باشن. در طی این روند در ابتدا هزینه های مربوطه کم شده و در نهایت به سود باقی مانده مالیات تعلق می گیره. به عبارت دیگه، زمانی که قصد دارین اظهارنامه مالیاتی برای درآمد کسب شده ارسال کنین، مقدار مالیاتی که باید بپردازیم بخشی از هزینه های ارز دیجیتال محسوب می شه. نکته دیگر این که، وقتی یک ارز دیجیتال می فروشین یا با آن چیز دیگری معامله می کنین، سود و زیان خود را بر اساس مالیات بر درآمد خود محاسبه می کنین.

مقاله پیشنهادی: رابطه بازارهای مالی با یکدیگر و رابطه آن ها با ارزهای دیجیتال

در ماده ۹۳ قانون مالیات بر درآمد اومده که، درآمدی که شخص حقيقی از طریق اشتغال به مشاغل یا به عناوین دیگر غير از موارد مذکور در سایر فصل های این قانون در ایران تحصيل کنه پس از کسر معافیت های مقرر در این قانون مشمول ماليات بر درآمد مشاغل می شه. و از بابت اینکه، ارز های دیجیتال در سایر فصل های این قانون نیومده، می تونیم نتیجه بگیریم که، درآمدهای ناشی از خرید آن می تونه در این ماده استنباط بشه. در ماده ۹۴ این قانون نيز اومده، درآمد مشمول ماليات مؤدیان موضوع این فصل عبارت هست از کل فروش کالا و خدمات به اضافه سایر درآمدهای آنان که مشمول ماليات فصول دیگر شناخته نشده پس از کسر هزینه ها و استهلاک ها مربوط طبق مقررات فصل، هزینه های قابل قبول و استهلاکات. و طبق ماده ۹7 این قانون سازمان امور مالياتی با توجه به این که، فروش ارزهای دیجیتال به عنوان فروش کالا درآمدی داره که می تونه به عنوان درآمد مشمول ماليات شخص حقيقی محاسبه بشه. پس می شه نحوه اخذ ماليات از ارزهای دیجیتالی رو مدیریت کرد.

همانطور که گفتیم، با توجه به این که، مالیات ارز دیجیتال از نوع مالیات بر درآمد محسوب می شه، براساس ماده 131 قانون مالیات های مستقیم، عملکرد اشخاص حقیقی و حقوقی، نرخ ماليات متعلقه را نشان میده. در صورتی که خالص درآمد، تا مبلغ دویست و هشتاد و هشت ملییون ریال، باشه از پرداخت مالیات، معاف میشن. اگر در آمد، تا مبلغ پانصد میلیون ریال باشه، مودی، مشمول مالیات سالانه 15 درصد می شه. با توجه به مازاد پانصد میلیون ریال، تا مبلغ یک میلیارد ریال، میزان درآمد، مودیان، مشمول مالیات سالانه با نرخ 20 درصد هست. همچنین، اگر درآمد، مازاد بر یک میلیارد ریال باشه، مودی، مشمول مالیات سالانه 25 درصد، خواهد بود. لازم به ذکر که، مالیات عملکرد اشخاص حقوقی، بر اساس ماده 105 قانون مالیات مستقیم، 25 درصد از مجموع درآمد آنان، به غیر از موسسات غیر انتفاعی هست که در داخل یا خارج از کشور ایران، تحصیل کنن، که پس از مشخص شدن زیان های حاصل از منابع غیر معاف و با کسر بخشودگی های تعیین شده، مشمول مالیات عملکرد، میشن. همچنین، توجه کنین که، درآمد های ماحصل از سود سهام یا میزان سهمی که هر یک از شرکا دارن، مشمول مالیات نمی شه.

و در ضمن بخش ششم ماليات درآمد های اتفاقی می تونه در شرایط نوسانات آنی نرخ ارزهای دیجیتالی مورد استناد قرار بگیره. در ماده 11۹ این قانون اومده که، درآمد نقدی و یا غير نقدی که شخص حقيقی یا حقوقی به صورت بلاعوض و یا از طریق معاملات محاسباتی (معاملات محاسباتی معاملاتی هستن که مشخص میشه سود بسيار زیادی عاید یكی از طرفين معامله شده) و یا به عنوان جایزه یا هر عنوان دیگر از این قبيل به دست بیارن، مشمول ماليات اتفاقی به نرخ مقرر در ماده 131 این قانون می شه.

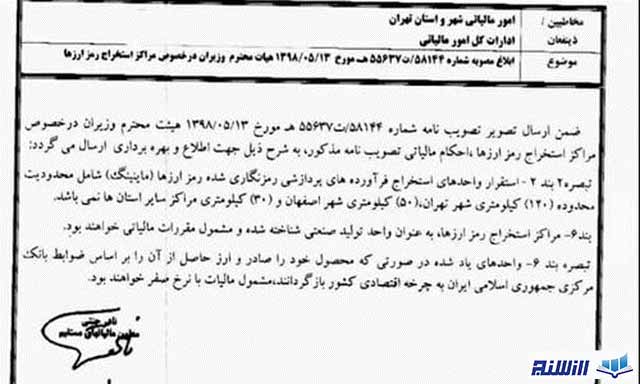

سازمان امور مالیاتی کشورمون، با توجه به اینکه ارز های دیجیتال، در بین مردم، محبوبیتی زیادی پیدا کرده و قیمت این رمز ارز ها، افزایش یافته، بخشنامه ای رو جهت پرداخت مالیات برای مراکز استخراج ارز های دیجیتالی، صادر کردن. در این حالت، در زمان ارائه اظهار نامه های مالیاتی، استخراج ارز دیجیتال نیز، مشمول مالیات می شه. بدین ترتیب سازمان امور مالیاتی، در طی یک بخشنامه، به شماره 58144 / ت 55637 ه، در مورخ 13/05/1398، احکام مالیاتی ارز دیجیتال را به مراکز استخراج ارز های دیجیتال ابلاغ کرد و بر اساس اون، ارز های حاصل از صادرات رمز ارز های گوناگون، به چرخه های اقتصادی، مشمول مالیات با نرخ صفر خواهند بود.

ارزهای دیجیتال کسب شده توسط ماینینگ درواقع یک نوع جایزه محسوب شده که در قبال کار و خدماتی که ماینر با استفاده از کامپیوتر، اینترنت و برق خود انجام داده، و به دست اومده. به همین دلیل یک نوع کسب وکار محسوب می شه و هر ارز دیجیتالی که به این روش کسب شده باید بهعنوان درآمد ثبت و گزارش بشه. عمل استخراج یا ماینینگ کردن ارز دیجیتال هم مانند ترید یا معامله ارز دیجیتال بسیار پول ساز و درآمد زاست، حتی به مراتب پول سازتر از معامله ارز دیجیتال در صرافی های آنلاین. پس 100% این عمل هم یک رویداد مالیاتی به شمار میره و به میزان تلاش ماینر یا فرد استخراج کننده بستگی داره استخراج ارز های دیجیتال یا در کامپیوتر ها امکان پذیره که می تونه به صورت پاره وقت ماینینگ رو در کامپیوترها انجام داد، یا به صورت تمام وقت توسط تجهیزات و مزارع استخراج ارز دیجیتال مانند بیت کوین. بر همین اساس سازمان امور مالیاتی کشور در یک مصوبه براساس تبصره “2” بند “2” احکام مالیاتی استخراج و ماینینگ کردن ارز دیجیتال را ابلاغ کرد و براساس این مصوبه، ارز حاصله از صادرات رمز ارزها در چرخه اقتصادی، مشمول مالیات با نرخ صفر درصد هستن و طبق این مصوبه، استقرار واحدهای فرآورده های پردازشی رمزگذاری شده رمز ارزها یا ارزهای دیجیتال شامل محدوده 120 کیلومتری شهر تهران؛ 50 کیلومتری شهر اصفهان و 30 کیلومتری مراکز استان ها نیست. و در ضمن طبق این بخشنامه مراکز ماینینگ و استخراج ارزهای دیجیتال به عنوان واحد تولیدی و صنعتی شناخته شده و مشمول مالیات هستن.

جمع بندی و نتیجه گیری

ما در مقاله حاضر، تحت عنوان قوانین مالیات ارز دیجیتال در ایران، سعی کردیم مالیات ارز دیجیتال چیست؟ رو براتون تعریف کنیم و هم این که، به بررسی قوانین مالیات ارز دیجیتال در کشور های مختلف هم بپردازیم. اما در نهایت نکته حائز اهمیت اینه که، افرادی که به تازگی، قصد سرمایه گذاری در بازار مالی کریپتوکارنسی رو دارن، ابتدا، باید در رابطه با نحوه سرمایه گذاری در این بازار مالی، مطالعه کنن. علی رغم اینکه این بازار بسیار پول ساز هستش ریسک هایی هم داره که در صورت ناوارد بودن ضرر هنگفتی رو به شما وارد می کنه. پس لازمه این کار، کسب دانش و اگاهی در این زمینه هستش و اما مالیات ارزهای رمزپایه همچون دیگر انواع مالیات هاست. با این وجود مفهوم و نحوه محاسبه آن در هر کشور متفاوته. تمام افرادی که حتی یک بار اقدام به خرید یا فروش ارز های دیجیتال در ایران کردن، در رصد سازمان امور مالیاتی هستن و چنان چه نسبت به انجام تکالیف مالیاتی خود اقدام نکنن، ممکنه جرائم سنگینی برای آن ها در نظر گرفته بشه بهترین اقدامی که در این زمینه می تونین انجام بدین این که، با قوانین مالیات ارزهای دیجیتال در وهله اول آشنا بشین و سپس برای انجام تکالیف مالیاتی خود به شکل صحیح اقدام کنین تا بدین صورت بتونین از معافیت ها و بخشودگی های مالیاتی بهره مند بشین. از این که، در کنار ما بودین کمال تشکر و داریم. موفق و پیروز باشین.

نظرات کاربران در مورد قوانین مالیات ارز دیجیتال در ایران