- 16:11 1404-11-23

- زمان مطالعه:9 دقیقه

آشنایی با الگوهای پرایس اکشن (Price Action) و معامله بر اساس اون ها یکی از ساده ترین استراتژی های معاملاتی در بازار ارزهای دیجیتال محسوب میشه؛ با توجه به وین ریت (Win Rate) بالایی که این معاملات دارن، بسیاری از تریدرها فقط به معامله بر اساس همین الگوها اکتفا میکنن. در این مطلب قصد داریم که ضمن آشنایی با الگوهای کلاسیک پیشرفته و ساده قیمت ارز دیجیتال، نحوه معامله و تشخیص الگوهای پرایس اکشن رو هم بهتون یاد بدیم.

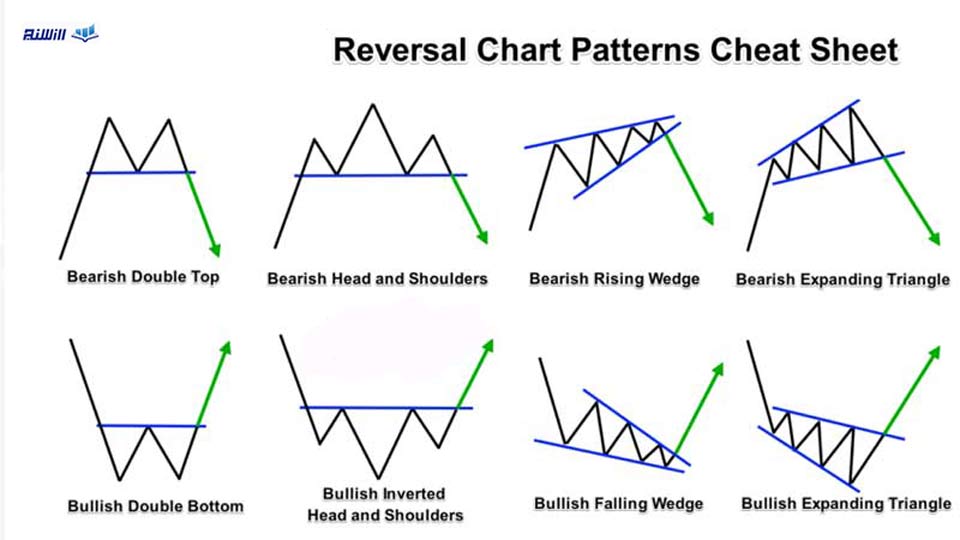

پرایس اکشن در حال حاضر یکی از محبوب ترین روش های معاملاتی در بازار رمز ارزها محسوب میشه و بیشتر تریدرها استراتژی معاملاتی خودشون را بر اساس همین روش پیاده سازی میکنن. در این بین الگوهای ساختاری، به عنوان یکی از کم ریسک ترین پوزیشن ها هستن که به دو نوع برگشتی و ادامه دهنده تقسیم میشن. در ادامه این مقاله 5 الگوی نموداری برگشتی در پرایس اکشن رو بهتون آموزش میدیم.

الگوهای نموداری چیست؟

با نگاه دقیق به نمودار قیمت ارزهای دیجیتال میشه متوجه شد که در بسیاری از مواقع نوسانات و فراز و نشیب های قیمتی، از یک الگو و نظم خاصی پیروی میکنن. همچنین گاهی اوقات قیمت در یک محدوده خاص نوسان میکنه و یک الگوی نموداری میسازه. در بسیاری از مواقع رفتار قیمت رو میتونیم بر اساس حرکتی که انجام داده، به شکل یک الگو تکرار شونده در نظر بگیریم.

به طور کلی به این نوع الگوها، الگوهای نموداری گفته میشه که به دو نوع برگشتی و ادامه دهنده تقسیم میشن. معامله بر اساس این الگو ها بسیار ساده است و تمامی معامله گرها با هر سطح دانش و مهارتی میتونن این الگوها ور شناسایی کرده و بر اساس اون یک پوزیشن معاملاتی بگیرن.

الگوهای برگشتی به اون دسته از الگوهای نموداری پرایس اکشن گفته میشه که در انتهای یک روند ایجاد میشن و باعث تغییر روند میشن. برای مثال در صورتی که قیمت در بازار ارزهای دیجیتال برای یک مدت طولانی در جهت نزولی حرکت کنه، بازار و معامله گرها فرسوده میشه. در این حالت میشه گفت که روند نزولی به انتهای مسیر خودش نزدیک شده و میتونه با ساخت الگوهای نموداری، جهت حرکت قیمت تغییر پیدا کنه.

همچنین در برخی از موتقع ممکنه که یک روند نزولی شارپ و طولانی مدت داشته باشیم. در این حالت نیز ممکنه که قیمت ارز دیجیتال مدت کوتاهی رو وارد یک ناحیه نوسانی شده و رنج بزنه و سپس به مسیر خودش در جهت روند نزولی ادامه بده. الگوهای نموداری که در محدوده نوسانی چنین روندی بوجود میان، الگوهای ادامه دهنده نام دارن.

با توجه به اهمیت بالایی که الگوهای نموداری در آموزش پرایس اکشن و تحلیل تکنیکال کلباسیک ایفا میکنن، در این مطلب 5 الگوی نموداری بازگشتی در پرایس اکشن رو به طور کامل بهتون معرفی میکنیم. همچنین نحوه معامله بر اساس این الگوها رو هم بهتون توضیح میدیم و استراتژی معاملاتی مناسبی رو بر اساس هر کدام از این الگوها آموزش میدیم.

5 الگو برگشتی مهم در بازار ارزهای دیجیتال

بسیاری از افراد به اشتباه این طور تصور میکنن که تمامی الگوهای برگشتی قیمت شبیه به هم هستن؛ اما این طور نیست و تفاوت هایی اساسی در ساختار و عملکرد این الگوها وجود داره. با توجه به تکرار پذیر بودن الگوهای نموداری، آشنایی با اون ها و عکس العملی که قیمت در مواجهه با هز الگو از خودش نشون میده، بسیار اهمیت داره.

در ادامه 5 مورد از مهمترین و پر کاربرترین الگوهای برگشتی در بازار ارزهای دیجیتال رو بهتون معرفی کردیم.

الگوی سر و شانه (Head And Shoulders)

در صورتی که در دوره های آموزش مقدماتی بازار رمز ارزها شرکت کرده باشین، باید به خوبی با این الگو نموداری آشنا باشین؛ چرا که الگوی سر و شانه یکی از مهمترین و در عین حال کاربردی ترین الگوها محسوب میشه. معامله بر اساس این الگو میتونه سودهای چند ده درصدی بدون ریسکی رو براتون به ارمغان بیاره.

این الگو به طور معمول در انتهای یک روند ظاهر میشه و پیدا کردن اون بر روی نمودار قیمت ازر دیجیتال، میتونه به معنی تغییر جهت حرکت قیمت باشه. برای مثال اگه روند فعلی نزولی باشه، با دیدن این الگو نموداری میتونیم اینطور نتیجه بگیریم که جهت حرکت قیمت قراره صعودی بشه؛ با این استدلال باید به دنبال پوزیشن های معاملاتی بای (Buy) یا لانگ (Long) باشیم.

البته گاهی اوقات ممکنه که بعد از روند، الگوهایی بر مبنای چند سقف یا چند کف تشکیل بشن. توجه داشته باشین که چنین الگویی رو نباید با الگوی سر و شانه اشتباه بگیرین. درسته که در سر و شانه هم سه سقف یا کف وجود داره، اما دو شانه چپ و راست در این الگو نسبت به سر (سقف یا کف وسط)، ارتفاع کمتری رو دارن.

زمانی که قیمت تنها شانه چپ و سر رو تشکیل داده باشه، باید منتظر بمونیم تا سقف یا کف بعدی، پایین تر از سر باشه؛ در غیر اینصورت الگوی نموداری تشکیل شده، سر و شانه نخواهد بود و نمیتونیم بر اساس اون معامله کنیم. همچنین خطی که دو دره پایینی رو در این پترن به هم متصل میکنه، خط گردن نامیده میشه.

برای اینکه بتونیم بر اساس این الگو معامله کنیم، باید منتظر شکسته شدن خط گردن و پولبک به ناحیه شکسته شده بمونیم؛ پس از آن قیمت در جهتی که انتظار داریم حرکت میکنه. الگوهای سر و شانه رو میتونیم به دو نوع: سر و شانه سقف، و سر و شانه کف تقسیم کنیم.

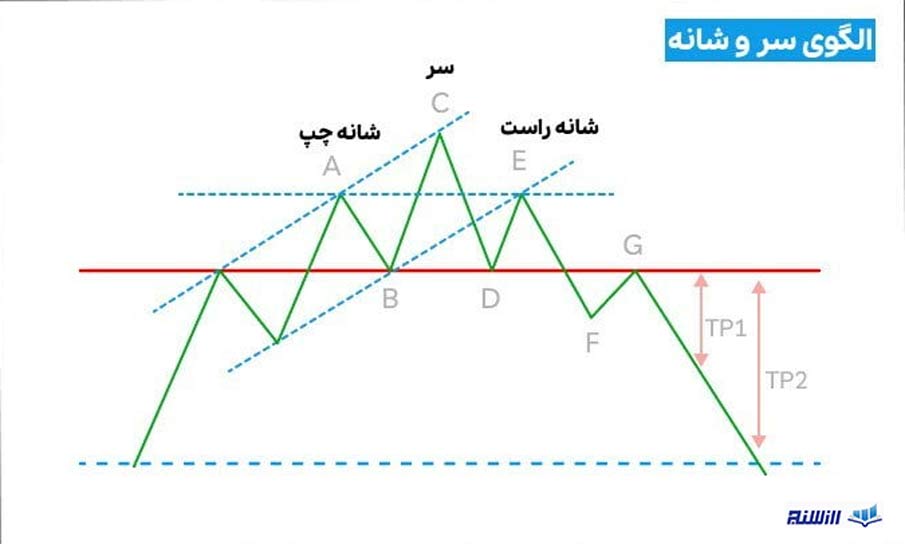

• سرو شانه سقف (Bearish Head And Shoulders)

همونطور که در تصویر زیر هم مشخص هستش، این نوع از الگوهای پرایس اکشن در انتهای روند های صعودی بوجود میاد. بعد از تشکیل و تکمیل الگو نیز، جهت روند حرکتی قیمت تغییر پیدا میکنه. در این الگو سه سقف یا قله پیاپی ایجاد میشه که سقف وسط از دو مورد دیگه بلندتر هست؛ به همین خاطر به این الگو، سرو شانه سقف گفته میشه.

بعد از کامل شدن الگو، روند صعودی به اتمام میرسه و حرکت رو به پایین قیمت ارز دیجیتال آغاز میشه. البته برای این منظور باید خط گردن قیمت با حجم و قدرت بالا شکسته بشه. در این حالت خط حمایتی قبلی (خط گردن) به یک مقاومت تبدیل میشه و احتمال پولبک به آن بسیار بالا است.

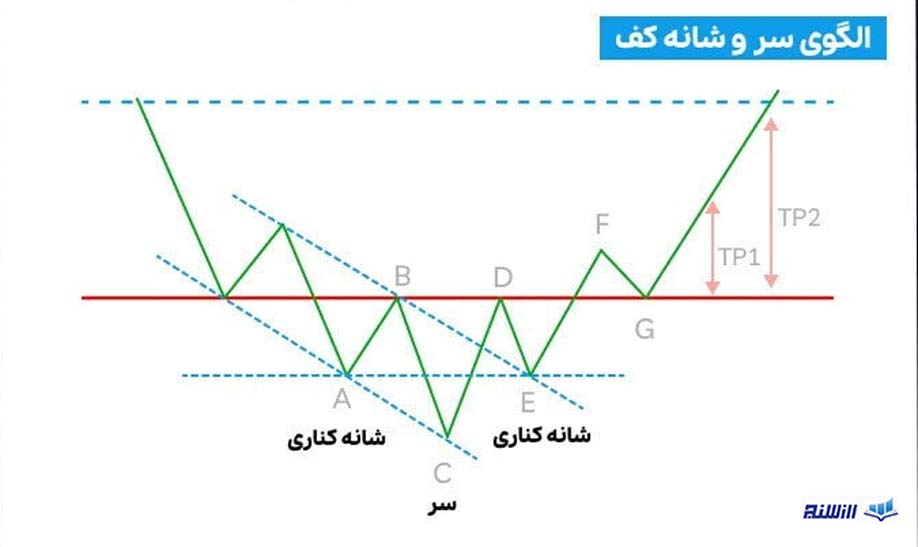

• سر و شانه کف (Bullish Head And Shoulders)

این نوع از الگوی سر و شانه، با عنوان سر و شانه معکوس هم شناخته میشه و از نظر ظاهری کاملا برعکس الگوی قبلی هستش به همین دلیل تشخیص الگوهای پرایس اکشنی سر و شانه معکوس بسیار راحت است. این الگو در انتهای روند های نزولی دیده میشه و بعد از تکمیل آن، قیمت در سمت صعودی حرکت میکنه. در این الگو هم سه کف قیمتی ایجاد میشه که دو کف کناری در مقایسه با کف میانی، در سطح قیمتی بالاتری قرار گرفتن.

برای تایید این الگو باید منتظر شکسته شدن خط گردن باشیم. همچنین توصیه میشه که پس از تکمیل پولبک به خط گردن، پوزیشن معاملاتی خودمون رو تنظیم کنیم.

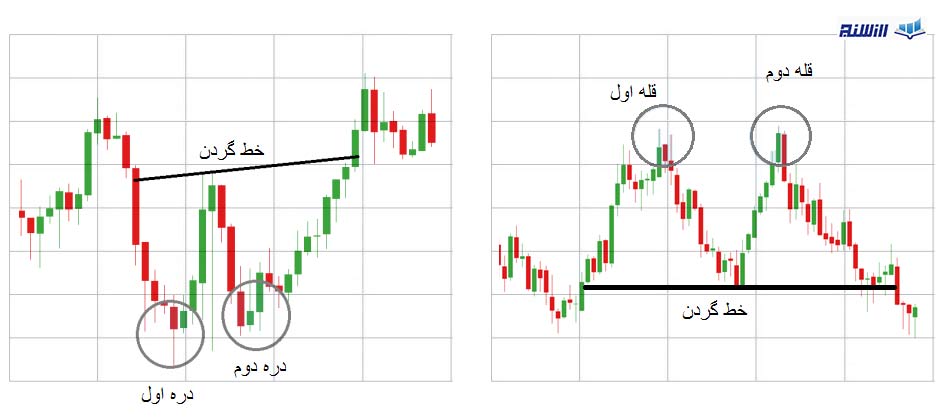

الگوی سقف و کف دوقلو (Double Top And Bottom)

یکی دیگه از الگوهای بسیار رایجی که رد بازار ارزهای دیجیتال دیده میشه، الگوی کف و سقف دوقلو نام داره. در این الگو، کندل های برگشتی اهمیت بالایی رو دارن و به همین دلیل معامله گر باید با الگوهای کندلی و نحوه عملکرد اون ها هم آشنایی کافی رو داشته باشه.

در الگوی سقف دوقلو، همونطور که از اسمش مشخص است، دو قله ایجاد میشه؛ توجه داشته باشین که هیچ ضرورتی بر هم سطح بودن قله ها وجود منداره و در صورتی که یکی از اون ها کمی بالاتر یا پایین تر باشه، باز هم الگوی مورد نظر رو به عنوان سقف دوقلو در نظر میگیریم.

اولین سقف در بالاترین میزان قیمت ارز دیجیتال ایجاد میشه و پس از ان یک اصلاح یا ریزش جزئی در بازار بوجود میاد. سپس قیمت مجددا صعودی میشه، اما نمیتونه از سقف قبلی خودش بگذره و یا اینکه قدرت کافی رو برای شکستن ناحیه مقاومتی موجود، در اختیار نداره. به این ترتیب قیمت ارز دیجیتال مجددا نزولی میشه.

با مشاهده چنین الگویی میتونیم منتظر تغییر روند رو داشته باشیم. الگوی سقف دوقلو معمولا در انتهای روندهای صعودی ایجاد میشه و قیمت رو نزولی میکنه. به همین دلیل با دیدن چنین الگویی باید آماده باز کردن پوزیشن های فروش (Sell) یا شورت (Short) باشیم.

الگوی کف دوقلو هم برعکس است و در انتهای روند های نزولی ایجاد میشه. این الگو میتونه جهت حرکت قیمت رو تغییر شده و نوید دهنده روند صعودی باشه. توجه داشته باشین که تشکیل ای الگو در روند های صعودی، اعتبار چندانی رو نداره. زمانی که به انتهای یک روند نزولی میرسیم، قیمت پس از تشکیل یک کف در پایین ترین سطح ممکن، به صورت کوتاه مدت صعودی میشه. سپس در همان ناحیه یک کف جدید تشکیل میشه.

بهترین استراتژی برای معامله بر اساس این الگو اینه که با دیدن الگوهای کندلی قرتمند در زمان تشکیل کف دوم، مقدمات خرید رمز ارز رو فراهم و پله ای ورود کنیم. به این ترتیب میتونیم بیشتری سود ممکن رو از بازار بگیریم. البته توجه داشته باشین که چنین معامله ای ریسک بالاتری رو داره و به همین دلیل باید با سرمایه ای کم پوزیشن معاملاتی مورد نظر رو باز کنیم.

الگوی سقف و کف سه قلو (Triple Top And Bottom)

این الگوی نموداری ارز دیجیتال، شباهت بسیاری رو به سقف و کف دوقلو داره با این تفاوت که در این الگو سه سقف یا کف ایجاد میشه. گاهی اوقات ممکنه که قیمت پس از تشکیل کف یا سقف دوم به محدوده مقاومتی یا حمایتی خودش برگرده ولی موفق به شکستن اون نشه، در این صورت مجددا کشمکشی بین خریداران و فروشندگان رمز ارزها بوجود میاد. این کشمکش ممکنه که باعث ایجاد سقف یا کف جدیدی بشه و در برگشت حاصل از اون، ناحیه حمایتی با مقاومتی مورد نظر بشکنه.

چنین ساختاری به عنوان الگوی سقف و کف سه قلو شناخته میشه. با توجه به نوسانات بسیار زیادی که در بازار ارزهای دیجیتال وجود داره، مشاهده چنین الگویی بسیار رایج هستش. توجه داشته باشین که این الگو هم برگشتی است و باعث تغییر روند نمودار ارز دیجیتال میشه.

الگوی سه سقف در انتهای روند های صعودی بوجود میاد و نحوه تشکیل اون کاملا به الگوی سقف دوقلو شباهت داره. در صورتی که سقف سوم هم تشکیل بشه، احتمال شکسته شدن ناحیه حمایتی بیشتر میشه و تغییر رند با شدت بیشتری صورت میگیره.

این مومضوع در مورد الگوی کف سه قلو هم صدق میکنه. با دیدن کف سوم میتونیم با اطمینان بیشتری در مورد شکیته شدن ناحیه مقاومتی در الگو صحبت کنیم. توجه داشته باشین که در این الگوها هم اهمیت کندل ها و رفتارشناسی بر اساس اون ها اهمیت بسیاری رو داره و باید مورد توجه قرار بگیره. همچنین وین ریت و میزان سود مورد انتظار در این الگوها هم بیشتر از کف و سقف دوقلو می باشد.

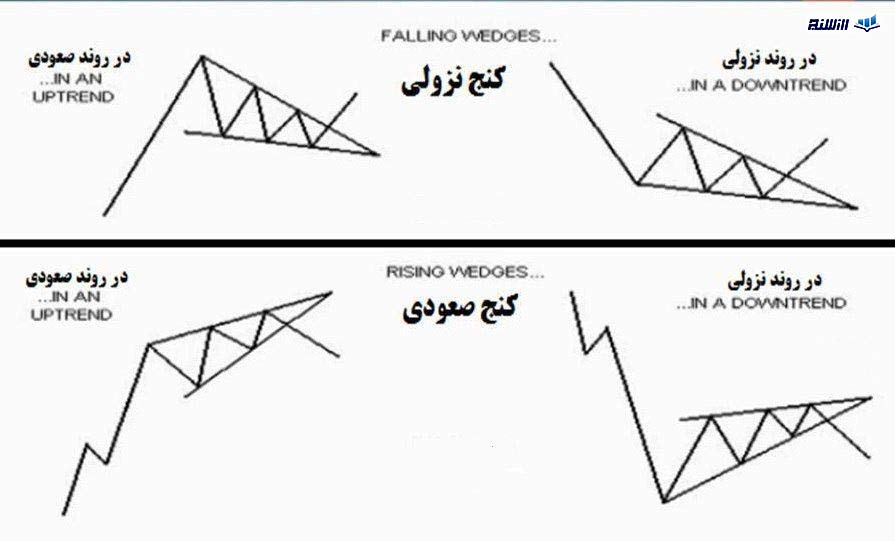

الگوی کنج (Wedge)

در ابتدا ممکنه که این الگو رو با مثلث اشتباه بگیرین، اما اگه کمی بیشتر دقت کنین متوجه تفاوت هایی که بین این دو وجود داره خواهید شد. تنها تفاوت مهم بین این دو الگو کهه برای تشخیص الگوهای پرایس اکشنی و جلوگیری از اشتباه گرفتن اون ها کاربرد داره، اینه که در الگوی مثلث دو خط حمایتی و مقاومتی در خلاف جهت هم حرکت میکنن، اما در الگوی کنج دو خطی که در بالا و پایین الگو رسم میشه، با همدیگه هم جهت هستن.

این الگو به نام دره هم شناخته میشه و یکی از الگوهای کلاسیک بسیار مهم در بازار ارزهای دیجیتال هستش. این الگو هم در انتهای روندها دیده میشه و شناسایی اون میتونه پوزیشن های پرسودی را برای تریدرها به همراه داشته باشه. الگوهای کنج در دو نوع کنج صعودی و کنج نزولی دسته بندی میشن. در صورتی که الگو در انتهای روند نزولی باشه، کنج صعودی نامیده میشه و اگه این الگو در انتهای یک روند صعودی دیده بشه، بهش کنج نزولی میکن.

برای اینکه بتونیم بر اساس این الگو معامله کنیم، باید تا شکسته شدن ان منتظر بمونیم؛ همچنین بهتره که در پولبک صورت گرفته به ناحیه ی شکسته شده، حجم معامله خودمون رو افزایش بدیم. حد سود در معاملات صورت گرفته در شکست کنج ها بر اساس قاعده الگوی کنج تشکیل شده و حد ضرر هم بر اساس آخرین سقف یا کف در الگو مشخص میشه.

الگوی کنج صعودی رو به سمت بالا خواهد بود و به مرور محدوده نوسانی قیمت در آن کاهش پیدا میکنه. همچنین الگوی کنج نزولی رو به سمت پایین خواهد بود و محدوده نوسانی قیمت کوچکتر میشه. نکته آخر در مورد الگوی کنج اینه که در روند های نوسانی هم چنین الگوهایی در قیمت ارزهای دیجیتال دیده میشه ولی اعتبار بالایی رو نداره.

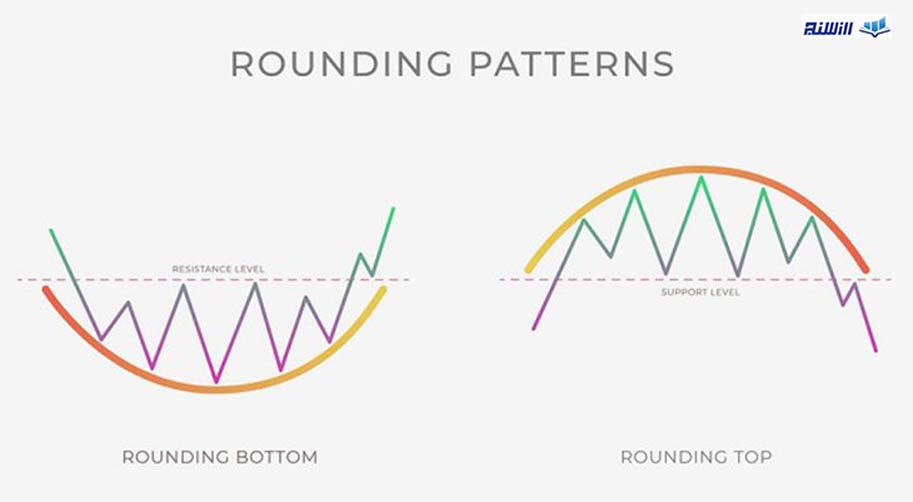

الگوی سقف و کف گرد (Rounding Top And Bottom)

آخرین الگو از 5 الگوی قیمتی برگشتی در پرایس اکشن، سقف و کف گرد نام داره. البته منظور از گرد بودن این نیست که حتما یک نیم دایره کامل تشکیل بشه و یا U کاملا صاف و تمیزی شکل بگیره؛ بلکه کافیه که شیب حرکت قیمت کم باشه و بتونیم الگویی مشابه با یک نیم دایره رو مشاهده کنیم.

بسیاری از افراد این الگو رو با فنجان اشتباه میگیرن، در حالی که این الگو برگشتی است. در روند های صعودی این الگو به شکل یک U برعکس و در بالاترین ناحیه ی حرکتی قیمت دیده میشه. نیم دایره شکل گرفته به معنی بالاترین سطح قیمتی ممکن هست. در کف گرد نیز یک نیم دایره رو به سمت پایین تشکیل میشه و در صورت تکمیل آن، جهت حرکت قیمت به طور کامل تغییر پیدا میکنه.

تشخیص این الگو نسبت به سایر الگوهای پرایس اکشنی که تا به الان در این مقاله بهتون معرفی کردیم، دشوار تر هستش و به تجربه و چشم های تیز بینی نیاز داره. همچنین در معامله بر اساس این الگو باید به این نکته توجه داشته باشین که تعیین کردن تارگت برای چنین الگویی کار راحتی نیست و باید بر اساس شیب حرکت و الگوهای کندلی صورت بگیره.

مقاله پیشنهادی: الگوهای ریزشی ارز دیجیتال

جمع بندی و نتیجه

تبدیل شده به یک معامله گر حرفه ای در بازار ارزهای دیجیتال، کار ساده ای نیست و به دانش و تجربه بالایی نیاز داره؛ اما همه افراد میتونن با کمک الگوهای نموداری، معامله هایی راحت تر و با وین ریت بالاتری رو داشته باشن که این نوع معاملات نیاز به دانش بسیار تخصصی از این مارکت نداره.

در این مطلب سعی کردیم که با معرفی 5 الگوی قیمتی برگشتی در پرایس اکشن، بهتون کمک کنیم پوزیشن های معاملاتی کم ریسک و در عین حال پر سودی رو پیدا کنین. البته لازم میدونیم در انتهای این مطلب این نکته رو هم بهتون یادآوری کنیم که بهترین استراتژی های معاملاتی هم بدون رعایت اصول مدیریت سرمایه، در نهایت موجب شکست میشن؛ به همین دلیل بهتره که قبل از ورود به این بازار پر ریسک، نحوه مدیریت سرمایه و ریسک رو به خوبی یاد بگیرین.

نظرات کاربران در مورد 5 الگوی نموداری برگشتی در پرایس اکشن