- 09:11 1404-11-22

- زمان مطالعه:10 دقیقه

در این مقاله از مباحث آموزش ارز دیجیتال قصد آموزش 5 استراتژی کاهش ریسک معاملات ارز دیجیتال را داریم؛ چرا که فعالیت در تمامی بازارهای مالی دارای ریسک های متعددی است و در بازار رمز ارزها هم به دلیل نوسانات شدیدی که داره، این ریسک بیشتر هم میشه. استفاده از استراتژی مدیریت ریسک در سرمایه گذاری ها میتونه خطرات سرمایه گذاری رو کاهش بده و از ضرر کردن در معامله ها جلوگیری کنه.

آشنایی با روش های مدیریت ریسک برای تمامی سرمایه گذارها، حتی سرمایه گذاران ریسک پذیر هم، بسیار مهم و ضروری محسوب میشه. به همین دلیل در این مطلب شما را با 5 استراتژی مدیریت ریسک در بازار ارزهای دیجیتال آشنا میکنیم و نحوه استفاده از اون ها در تریدهای روزمره تون رو به شما آموزش میدیم.

مدیریت ریسک چیست؟

اگه بخوایم مدیریت ریسک رو به زبانی ساده توضیح بدیم، میشه گفت که پیش بینی و شناسایی ریسک و خطراتی که در سرمایه گذاری ها وجود داره و به حداقل رسوندن اون ها، مدیریت ریسک نامیده میشه. با توجه به اینکه بازار ارزهای دیجیتال نوسانات بسیار بیشتری را در مقایسه با سایر مارکت های مالی داره، استفاده از استراتژی های مدیریت و کاهش ریسک هم در این بازار اهمیت بیشتری رو پیدا کرده است.

اثر مثبت استراتژی های مدیریت ریسک را میتوان در بلند مدت بهتر احساس کرد؛ مخصوصا این تاثیر برای افرادی که از ژورنال معاملاتی برای ثبت تمامی معاملات خود استفاده میکنند، قابل لمس تر خواهد بود. در تمامی بازارهای مالی مدیریت ریسمک اهمیت بالایی رو داره و به همین دلیل ابزار بسیار سودمندی برای تمامی تریدر های ارز دیجیتال محسوب میشه.

در ادامه با ما همراه باشین تا اطلاعات بیشتری رو در مورد استراتژی های مدیریت ریسک در بازار ارزهای دیجیتال، در اختیار شما قرار بدیم.

مقاله پیشنهادی: آموزش مدیریت سرمایه در بازار ارزهای دیجیتال

اهمیت مدیریت ریسک در بازارهای مالی

قبل از اینکه به آموزش 5 استراتژی کاهش ریسک معاملات ارز دیجیتال بپردازیم، شاید بهتره که کمی بیشتر در مورد اهمیت و ضرورت به کار بردن این استراتژی ها در معامله ارزهای دیجیتال صحبت کنیم. برای این منظور باید این نکته رو بهتون یادآوری کنیم که تمامی بازارهای مالی ریسک هایی رو دارن که این ریسک در بازار رمز ارزها به دلیل نوسانات بالای قیمت، بیشتر می باشد.

در بازار ارزهای دیجیتال تنها یک قانون ثابت شده وجود داره که اون هم نبودن ثبات قیمتی در این بازار است. اگه تجربه فعالیت در این بازار رو داشته باشین و یا این مارکت رو از نزدیک دنبال کنین، به خوبی میدونین که سقوط یک شبه پروژه ها و یا رشد های چند صد درصدی در این بازار کاملا امکان پذیر است.

از طرفی فناوری جدید و پیچیده بلاک چین که تمامی ارزهای دیجیتال بر مبنای اون ساخته شدن، کمی گیج کننده و سخت است؛ به همین دلیل بسیاری از سرمایه گذاران تازه وارد و یا افرادی که با ماهیت این بازار آشنایی ندارن، اولین تجربه های سرمایه گذاری خودشون در این بازار رو با شکست پشت سر میذارن.

استفاده از روش های مدیریت ریسک به عنوان یکی از مهمترین ابزارهای سرمایه گذاران مبتدی برای جلوگیری از ضرر کردن است. طبیعی است که همه افراد با هدف کسب سود وارد این بازار میشن ولی تمامی اون ها نمیتونن این هدف خودشون رو عملی کنن.

به طور کلی یکی از مهمترن تفاوت هایی که بین 2 درصد برنده و 98 درصد بازنده در بازار ارزهای دیجیتال وجود داره، مدیریت ریسک است. در ادامه با ما همراه باشین تا نحوه شناسایی ریسک های استراتژیک و مقابله با اون ها رو بهتون آموزش بدیم.

مقاله پیشنهادی: آموزش مدیریت ریسک در بازار دیجیتال

ویژگی های یک استراتژی مدیریت ریسک کدامند؟

ممکن است هر استراتژی مدیریت ریسکی که در سایت ها و توسط افراد مختلف آموزش داده میشن، برای تمامی سرمایه گذاران و فعالان این بازار مناسب نباشن. به همین دلیل در این بخش از مقاله آموزش 5 استراتژی کاهش ریسک معاملات ارز دیجیتال، قصد دایرم که شما رو با مهمترین ویژگی هایی که در استراتژی مورد نظر باید وجود داشته باشه، آشنا کنیم.

پذیرش ریسک

همونطور که قبلا هم گفتیم، بازار ارزهای دیجیتال ریسک بالایی رو داره؛ به همین دلیل اولین قدم برای فعالیت رد این بازار، پذیرش ریسک های موجود و یا احتمالی است. برای مثال فردی که از بیمه تکمیلی استفاده میکنه، ریسک مواجه شدن با بیماری های مختلف در آینده رو پذیرفته و به همین دلیل اقدامی برای مقابله با آن انجام داده است.

در فضای کریپتوکارنسی ها هم افرادی که سرمایه ی بالایی رو دارن برای جلوگیری از ضررهای احتمالی، میتونن با خرید کیف پول های سخت افزاری و یا تجهیزات امنیتی قوی، ریسک های موجود در آینده رو تا حد زیادی مدیریت کنن. استراتژی مدیریت ریسک مورد استفاده تمامی معامله گرها باید این ویژگی رو داشته باشه.

اجتناب از ریسک

یکی از مهمترین اقداماتی که میتونیم برای کاهش ریسک معاملات خودمون انجام بدیم، اجتناب از ریسک های موجود در بازار است. برای این منظور کافی است که قبل از ورود به هر پوزیشن معاملاتی در این بازار، تمامی جوانب اون رو بسنجیم و در صورت احساس خطر، وارد چنین موقعیت هایی نشیم. یک استراتژی مدیریت ریسک باید دارای این ویژگی هم باشه و بتونه که میزان خطرات موجود در یک پوزیشن رو شناسایی کرده و از ریسک های بالا اجتناب کنه.

اشتراک در ریسک

اقدام مهم دیگه ای که میتونیم در جهت کاهش ریسک های معاملات خودمون انجام بدیم، اشتراک در ریسک می باشد. برای مثال شرکتی که کارمندان خودش رو بیمه میکنه، ریسک موجود برای مشکلات سلامتی احتمالی اون ها رو بین کارمند و شرکت تقسیم میکنه. در فضای سرمایه گذاری هم میتوان با به اشتراک گذاشتن ریسک و سرمایه گذاری گروهی، تا حد زیادی ریسک معاملات رو کاهش داد.

انتقال ریسک

در مثال بیمه، فرد ریسک مشکلات سلامتی خودش رو به فرد دیگری (شرکت های بیمه ای) انتقال میده. به این ترتیب، در صورتی که با مشکلاتی در زمینه سلامتی مواجه بشه، بیمه وظیفه تقبل هزینه های مربوطه رو بر عهده داره. در بازار ارزهای دیجیتال هم تریدرها میتونن با بیمه کردن پوزیشن های معاملاتی خودشون، از روش انتقال ریسک برای مدیریت ریسک معاملات استفاده کنن.

معرفی 5 استراتژی کاهش ریسک معاملات ارز دیجیتال

در صورتی که تا این بخش از مقاله ما رو با دقت دنبال کرده باشین، به خوبی با مفهوم ریسک در بازار ارزهای دیجیتال و خطرات سرمایه گذاری در این بازار آشنا شدین. همچنین در مورد اهمیت مدیریت ریسک در معاملات هم صحبت کردیم تا در مورد ضرورت بهره مندی از استراتژی های مدیریت ریسک هم آگاه بشین.

در ادامه قصد داریم که شما رو با 5 مورد از استراتژی های بسیار مناسب برای مدیریت ریسک در بازار ارزهای دیجیتال آشنا کرده و نحوه استفاده از اون ها رو هم بهتون شرح بدیم. امیدواریم که این مطلب بتونه تا حد زیادی از ضررهای احتمالی شما جلوگیری کنه.

به قانون یک درصد پایبند باشید

داشتن دیسیپلین کافی و پایبند بودن به قوانین، از مهمترین ویژگی های تریدرهای موفق می باشد. یکی از قوانینی که میتوانید با کمک آن تا حد زیادی ریسک موجود در معامله های خود را مدیریت کرده و از ریسک های غیر ضروری هم جلوگیری کنین، پایبندی به قانون یک درصد است. البته این قانون به عنوان یکی از ساده ترین راه های مدیریت ریسک در بازار ارزهای دیجیتال هم شناخته میشه.

طبق این استراتژی سرمایه گذار نباید در هر پوزیشن معاملاتی، بیشتر از یک درصد از سرمایه خودش رو وارد ریسک کنه. برای درک بهتر، اجازه بدین که مثالی رو در این مورد براتون مطرح کنیم. فرض کنین ککه شما به عنوان یک تریدر 10 هزار دلار سرمایه خودتون رو به این کار اختصاص دادین و قصد دارید از قانون یک درصد به عنوان استراتژی مدیریت ریسک خودتون بهره ببرین. در این حالت دو راهکار در مقابل شما قرار دارن:

روش اول به این صورت خواهد بود که به ازای خرید یک واحد از رمز ارزی مثل بیت کوین (BTC) در قیمت 10 هزار دلار، استاپ لاس خودتون را بر روی قیمت 9900 دلار تنظیم کنین. به این ترتیب اگه این معامله منجر به شکست بشه، تنها 100 دلار ضرر میکنین که معادل یک درصد از کل سرمایه شما می باشد.

در روش دوم نیز باید تنها یک درصد از کل سرمایه خودتون رو وارد یک پوزیشن معاملاتی کنین. مثلا به مقدار 100 دلار از رمز ارزی رو خریداری کنین و برای معامله خودتون استاپ لاس یا حد ضرری رو مشخص نکنین. به این ترتیب در صورتی که قیمت رمز ارز مورد نظر به صفر برسه، شما 1 درصد از کل سرمایه خودتون رو از دست میدین.

به طور کلی استفاده از این قانون در بازار پرنوسانی مثل بازار ارزهای دیجیتال، بسیار سودمند خواهد بود. با توجه به این که دلیل اصلی شکست بسیاری از معامله گرها در این بازار طمع کردن آن ها است، این قانون تا حد زیادی از ضرر جلوگیری میکنه.

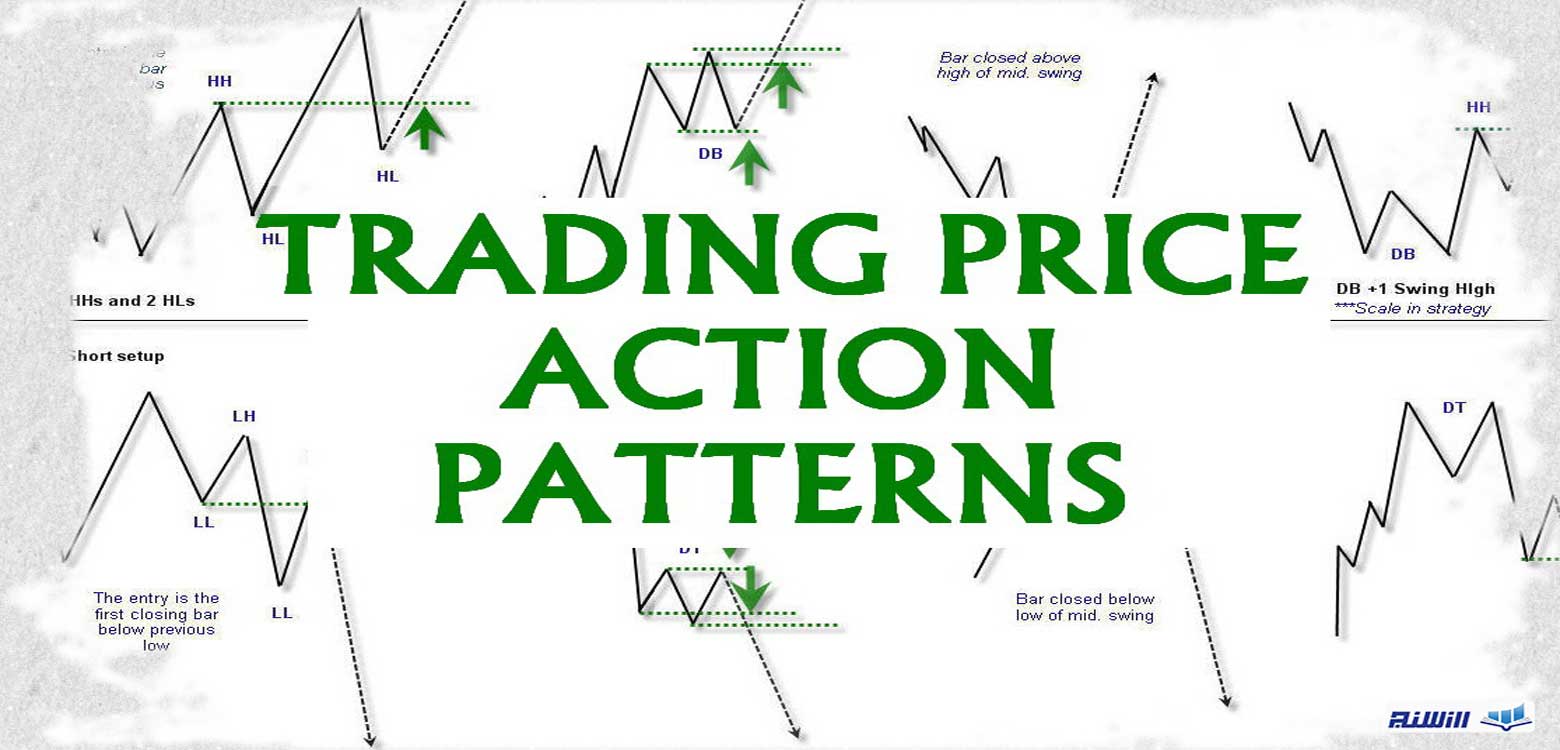

برای معامله خود برنامه داشته باشید

قبل از اینکه وارد یک پوزیشن معاملاتی بشین، باید برنامه مشخصی رو برای نقطه ورود، نحوه ورود، میزان سرمایه، حدضرر و استاپ لاس، حد سود و. . . داشته باشین. همچنین ضروری است که تحت هر شرایطی به برنامه معاملاتی خودتون پایبند باشید. از بین تمامی مشخصه هایی که برای هر معامله باید به آن ها توجه داشته باشین، حد ضرر و حد سود اهمیت بسیار بیشتری رو دارن.

حد ضرر (Stop Loss) به شما اجازه میده که قیمت مشخصی رو برای بسته شدن معامله با هدف جلوگیری از ضرر بیشتر، مشخص کنین. همچنین حد سود (Take Profit) به شما این امکان رو میده که برای برداشتن سود خودتون، قیمت مشخصی رو به عنوان تارگت مشخص کنین. مشخص کردن قیمت حد ضرر و حد سود، به عنوان مهمترین ابزارهای مدیریت ریسک معاملات هستن.

استفاده از دو ابزار حد ضرر و حد سود در معامله ها به شما این امکان رو میده که ریسک خودتون رو به دو شکل مختلف مدیریت کنین. روش اول به این صورت است که محدودیت ها از قبل تنظیم میشن تا به شکل خودکار صورت بگیرن. از طرفی به شما اجازه میده که بدون حضور 24 ساعته در برابر چارت قیمتی، معامله خودتون رو مدیریت کنین.

روش دوم مدیریت ریسک نیز در این استراتژی به این صورت است که با مشخص کردن حد سود، برای پوزیشن های معاملاتی خودتون تارگت هایی رو در نظر بگیرین تا سودهای بالقوه و احتمالی رو از دست ندین. از مزیت های این روش هم اینه که نیازی به مدیریت دستی موقعیت ها نیست و لازم نخواهد بود که به مدت های طولانی در مقابل چارت قیمت ارز دیجیتال باشین.

البته توجه داشته باشین که مشخص کردن محدودیت های لازم برای پوزیشن های معاملاتی، نباید در زمان اضطراب و یا بعد از باز کردن پوزیشن معاملاتی صورت بگیره. همچنین توجه د اشته باشین که حد ضرر و حد سود تعیین شده باید منطقی باشن تا احتمال کسب سود در برابر ضرر احتمالی معقول باشه.

پوشش ریسک های موجود و تنوع دادن به سبد سرمایه گذاری

داشتن یک سبد سرمایه گذاری متنوع به شما اجازه میده که مدیریت دارایی های خودتون رو به میزان قابل توجهی کاهش بدین. البته این استراتژی منحصرا به بازار ارزهای دیجیتال تعلق نداره و در هر حوزه سرمایه گذاری، میتونیم از این روش استفاده کنیم. مهمترین مزیت استفاده از این روش این است که خطر ضرر و زیان های سنگین رو تا حد زیادی کاهش میده.

در حوزه کریپتوکارنسی ها پیشنهاد ما به افرادی که سرمایه قابل توجهی رو دارن، خرید ارزها و توکن ها متنوع است و در کنار آن برای کاهش هر چه بیشتر ریسک سرمایه گذاری میتوان از تامین نقدینگی و وام دهی نیز استفاده کرد.

استراتژی پوشش ریسک که به عنوان هجینگ (Hedging) هم نامیده میشه، به عنوان یکی از پیشرفته ترین روش های مدیریت ریسک و افزایش هر چه بیشتر سودها و کاهش ضررها شناخته میشه.

در روش هجینگ معمولا دارایی هایی که با هم همبستگی منفی دارن، در یک سب سرمایه گذاری قرار میگیرن. تنوع دادن به سبدهای سرمایه گذاری هم نوعی استراتژی هجینگ و یکی از روش های مدیریت ریسک محسوب میشه. شناخته شده ترین نمونه برای این استراتژی معاملات آتی یا فیوچرز (Futures) است.

به کمک قرارداد های آتی میتونین قیمت یک دارایی دیجیتالی رو در آینده قفل کنین. برای مثال در صورتی که تحلیل های شما نشان دهنده ریزش قیمت بیت کوین باشد، میتونین با باز کردن یک قرارداد آتی از این ریزش سود بگیرین. برای این مثال بیت کوین را در قیمت 20 هزار دلار و به مدت سه ماه آینده به فروش میرسانید. در این حالت اگه قیمت بیت کوین در سه ماه آینده ریزشی باشه و به 15 هزار دلار برسه، از این موقعیت سود کسب میکنین.

نکته مهمی که در مورد این استراتژی وجود داره، محافظت از دارایی های معامله گران در برابر احتمال ریزش بازار است. در این حالت از ضررهای احتمالی جلوگیری کرده و حتی سود قابل توجهی رو هم میتونین از این بازار بدست بیارین.

همیشه برای خروج از پوزیشن آماده باشید

یکی از ساده اما موثرترین روش های مدیریت ریسک در بازار ارزهای دیجیتال، اینه که همیشه برای خارج شدن از موقعیت های معاملاتی خودتون آماده باشین. برای این منظور میتونین به نقاط خروجی که از قبل برای موقعیت های خودتون مشخص کردین، پایبند باشین. به این ترتیب ضررهای احتمالی به کمترین و سودها هم به بیشترین حد ممکن میرسن.

از طرفی ممکنه که بازار ارزهای دیجیتال شما رو فریب بده و یا اینکه تحت تاثیر یک خبر یا رویداد، مسیر بازار تغییر پیدا کنه. معامله گر موفق کسی است که بتونه با دیدن اولین نشانه های ضعف یا تغییر روند، استراتژی جدیدی رو برای مدیریت پوزیشن های معاملاتی خودش پیاده کنه.

در واقع شما باید بتونین که بر خوش بینی بیش از حد نسبت به بازار و سردرگمی و استرس حاصل از تغییر روند حرکت قیمتی، غلبه کرده و عملکرد مناسبی رو از خودتون نشون بدین. البته رسیدن به این مرحله تنها با تمرین و تجربه حاصل میشه.

در مورد پروژه ها تحقیق کنید

یکی دیگه از استراتژی هایی که برای کاهش ریسک فعالیت در بازار ارزهای دیجیتال باید بهش توجه کنین، فاندامنتال پروژه ها و تحقیق در مورد آن ها است. درسته که رد حال حاضر با جستجو در مورد یک پروژه، میتونین موارد متنوعی رو در مورد اون ها در اینترنت و سایت های مختلف پیدا کنین؛ اما توجه داشته باشین که بسیاری از این مطالب صحیح نیستن و یا آپدیت نشدن.

به همین دلیل آشنایی با نحوه تحقیق در مورد پروژه های مختلف در حوزه ی ارزهای دیجیتال اهمیت بالایی را برای سرمایه گذاران دارد. بهتر است که قبل از خرید ارزهای دیجیتال، در مورد پروژه ای که دارد تحقیقات کافی را انجام دهید.

از جمله مهمترین مواردی که در این زمینه باید مورد بررسی قرار گیرند میتوانیم به وایت پیپر پروژه، توکنومیک آن، تیم توسعه دهنده، سرمایه گذاران پروژه، نقشه راه، جامعه حمایت کننده و مفاهیم بنیادی آن اشاره کرد. همچنین یکی از راه های بسیار ساده ای که میتونین برای بررسی ارزشمندی پروژه ها مورد بررسی قرار بدین، جستجو در مورد نظرات افراد مختلف در شبکه های اجتماعی است.

مقاله پیشنهادی: شخص سرمایه گذار در ارزهای دیجیتال چه ویژگی هایی دارد؟

جمع بندی و نتیجه

فعالیت در بازار ارزهای دیجیتال ریسک های متنوعی رو داره که رد این مقاله سعی کردیم به شکل مختصر در مورد اون ها گفتگو کنیم. برای اینکه بتونیم ریسک سرمایه گذاری های خود را کاهش دهیم، باید به انواع تکنیک ها و استراتژی مدیریت ریسک در این بازار مسلط بوده و از آن ها استفاده کنیم.

در این مقاله به آموزش 5 استراتژی کاهش ریسک معاملات ارز دیجیتال پرداختیم و شما رو با کم و کیف هر کدوم از اون ها آشنا کردیم. امیدواریم که با کمک این مطلب بتونین از ریسک موقعیت های معاملاتی خود کاسته و تا حد ممکن از این بازار سود بدست آورید.

نظرات کاربران در مورد آموزش 5 استراتژی کاهش ریسک معاملات ارز دیجیتال